たろうです。今回は2021年に発行された以下の書籍を読んでみました。その感想と個別株投資の基礎になる銘柄探しについてまとめてみました。

はじめに

米国の機関投資家は3年で二倍になる株を探している。これだと漠然とした目標だけど、株価2倍は毎年20%ずつ株価が上昇すれば、3-4年で達成できる。では毎年20%成長する企業の特徴ってなんでしょう。そんな銘柄の探し方を教えてくれる本でした。

スクリーニング法

先に結論から、

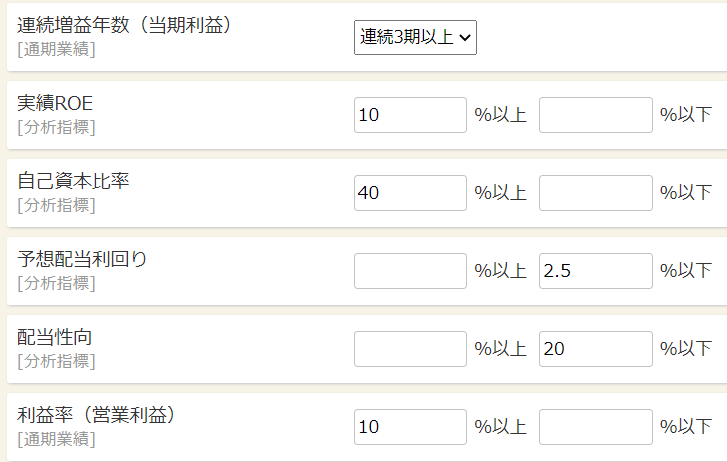

本書と私の経験を統合して、私なりの銘柄探しのスクリーニング方法を紹介します。マネックス証券の銘柄スカウターで条件を入力します。楽天証券でもおおむね同じようなスクリーニングはできますが、マネックス証券の方が長期間の評価ができます。

スクリーニング条件

①増収 あまり重視しない

②増益 連続3-5年以上 あまり長いと成熟企業がヒットする。

⓷ROE 10-20%以上

④自己資本比率 40-60%以上

⑤営業利益率 10-20%以上

⑥配当利回り 2-2.5%未満(つまり配当性向が低いこと)

これらでヒットした銘柄のうち、さらにふるい分けとして

⑦財務情報の年次推移で自己資本が毎年積みあがっていること

⑧経営陣に大株主がいること

これらを総合して銘柄探しをしています。

今回は本書に書かれている、自己資本とROEについて掘り下げてみます。

自己資本を積み上げる企業

株のバリュエーションとしてPBRとPERという指標がある。

PBR(株価純資産倍率)

=株価/BPS

=株価/EPS x EPS/BPS

=PER(株価収益率)x ROE(自己資本利益率)

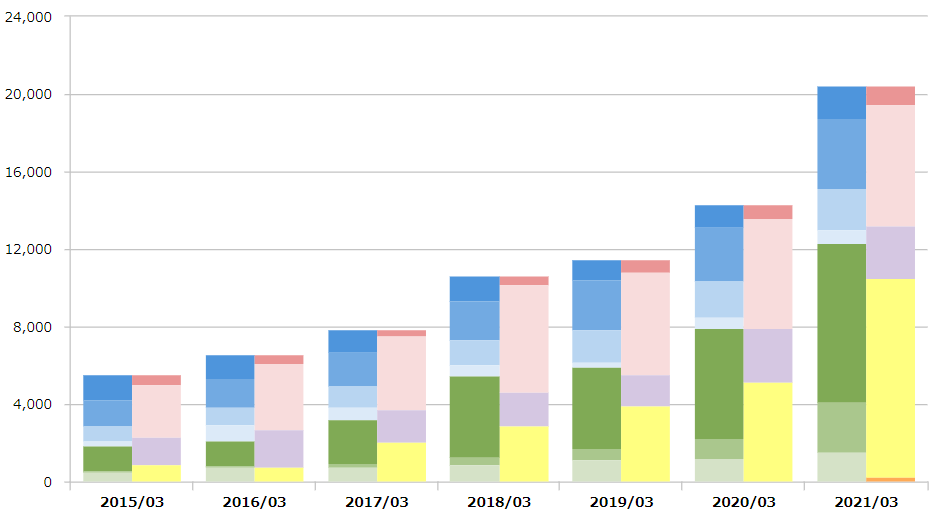

PBRやPERなどの評価が一定とすると、BPS(一株当たり純資産)が増えると株価は上昇する。本書では、毎年BPSを積み上げている企業の株価が上昇すると説いている。

ROE 自己資本利益率

BPSを積み上げる力の指標がROEです。

ROEは企業の自己資本を利用して、事業を行い得られる利益率を表しています。

自己資本比率100%で純資産100万円、ROE25%の企業が、

得られた利益25万円のうち配当性向20%(配当5万円)で株主還元をすると、

翌年の純資産 (自己資本) は120万円になります。

これを3-4年繰り返すと、純資産は144万円、178万円、200万円と増えていき、純資産とともに株価が2倍になるという計算です。

自己資本比率が低い、レバレッジをかけた事業を行っている企業はROEが高くなりがちなので、高ROEかつ自己資本比率もある程度は必要です。

また毎年確実に自己資本を積み上げるために、売り上げや利益は減っても、赤字にならない企業選びが大切です。

テンバガーを見つけるポイント

本書やほかのyoutuberの方もいわれているテンバガー発掘のポイントとして

①収益性が高いビジネスモデルで、

②時価総額が低く、

⓷事業の拡張性(シェアを増やすのではなく、未開拓の市場で普及させる)

などがあげられます。

また複数の事業を行っているより、1つの事業に専念している企業の方が10倍に化ける可能性が高いと考えます。ソニーのようなと複数の事業を行う会社 (コングロマリット) では、1つヒット商品を生んでも全体の業績への影響は小さくなります。一方、1種類の商品で勝負している企業は、狙いが外れれば衰退しますが、ヒットすれば急成長します。

こういう視点でみると、株式の集中投資と分散投資の違いに似ていますね。

まとめ

ROE、ROA、自己資本比率などの指標の理解が深まる書籍でした。

現在のポートフォリオのいくつかはこの本から得た知識で投資を行いました。これが伸びていくか、決算短信を見ながら、確認していきます。

コメント