はじめに 株式、債券が歴史的な暴落

今年に入って株式、債券の下落が続いています。

例えば全世界株式ETF (VT) は高値から -26%、2年前の水準に戻っています。

VT 2年チャート

また債券はもっと悲惨で、総合債券のAGGはこの2年下がりっぱなし、月足の終値で現在の価格 (96.91ドル) を下回ったのは2008年10月のみ。2003年の上場からほぼAll-time lowの水準となっています。

AGG 設定来チャート

その他ゴールド価格も下がり、ドル円は145円と、ご存知の通り大幅な円安ドル高が止まりません。

いずれも2022/10/04時点の値

私を含め多くの方が、評価額がゴリゴリ削られている状況だと思います。

今回は今の状況をどう捉えるべきか、また何をすべきかを改めて考えてみます。

オールウェザーポートフォリオ 今年は最悪

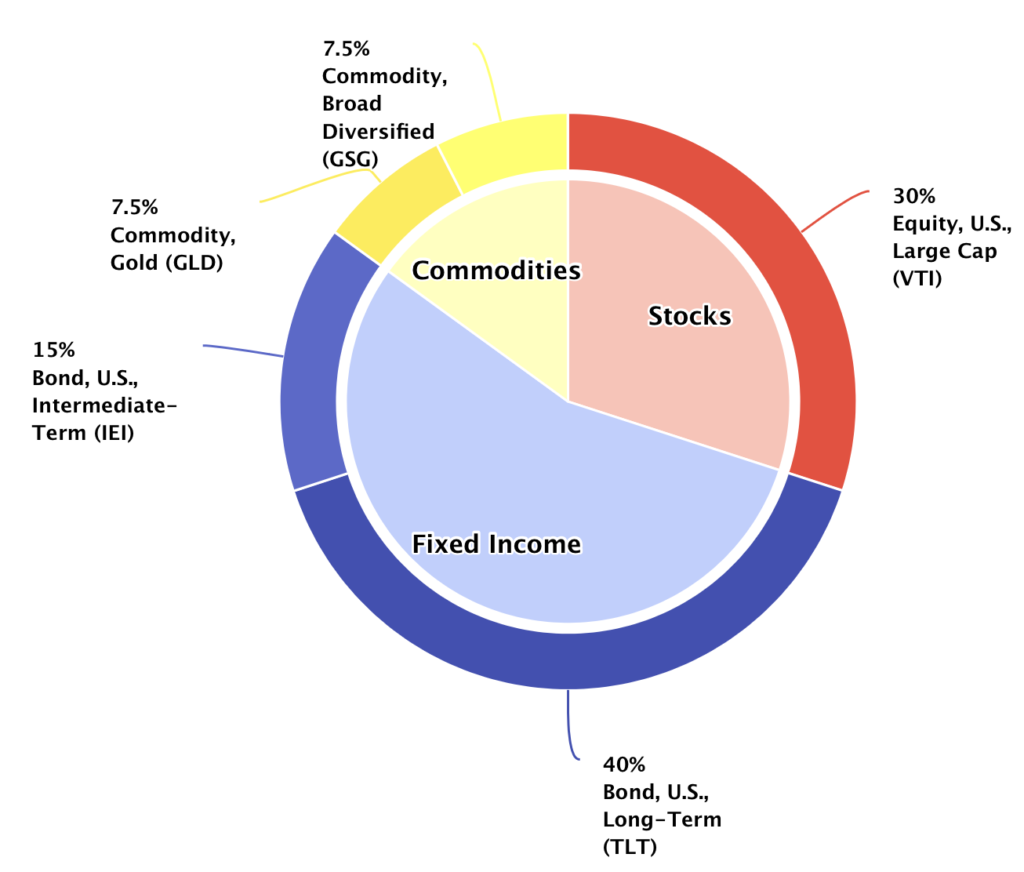

世界有数のヘッジファンドマネージャー、レイ・ダリオが提唱したオールウェザー・ポートフォリオをご存知でしょうか。

株式、中・長期債券、ゴールド、コモディティを組み合わせて、文字通りどのような相場環境でも安定して利益を出すことを目指したポートフォリオです。

具体的には

中期米国債 15%

長期米国債 40%

ゴールド 7.5%

コモディティ 7.5%

の割合です。

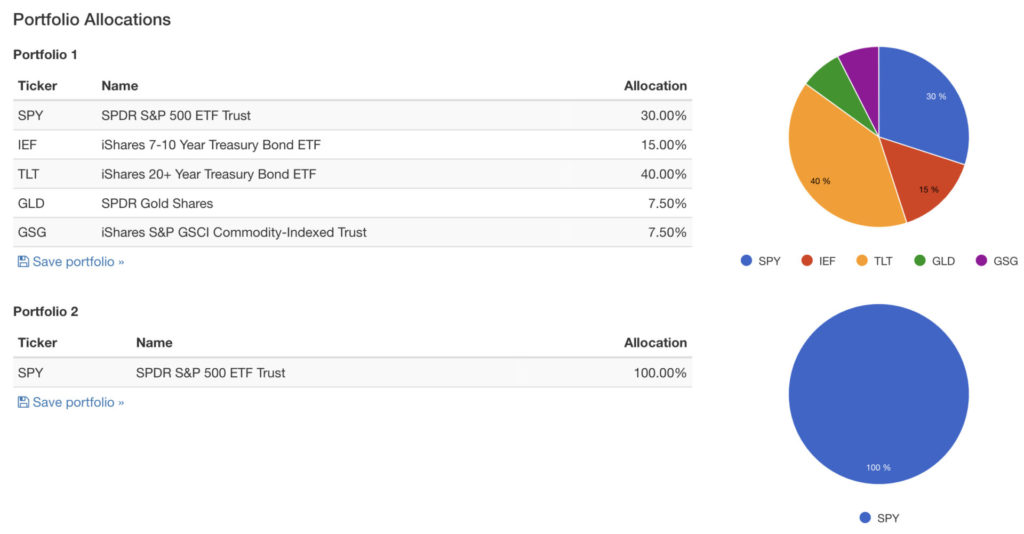

オールウェザーポートフォリオとそれに対応する米国ETF

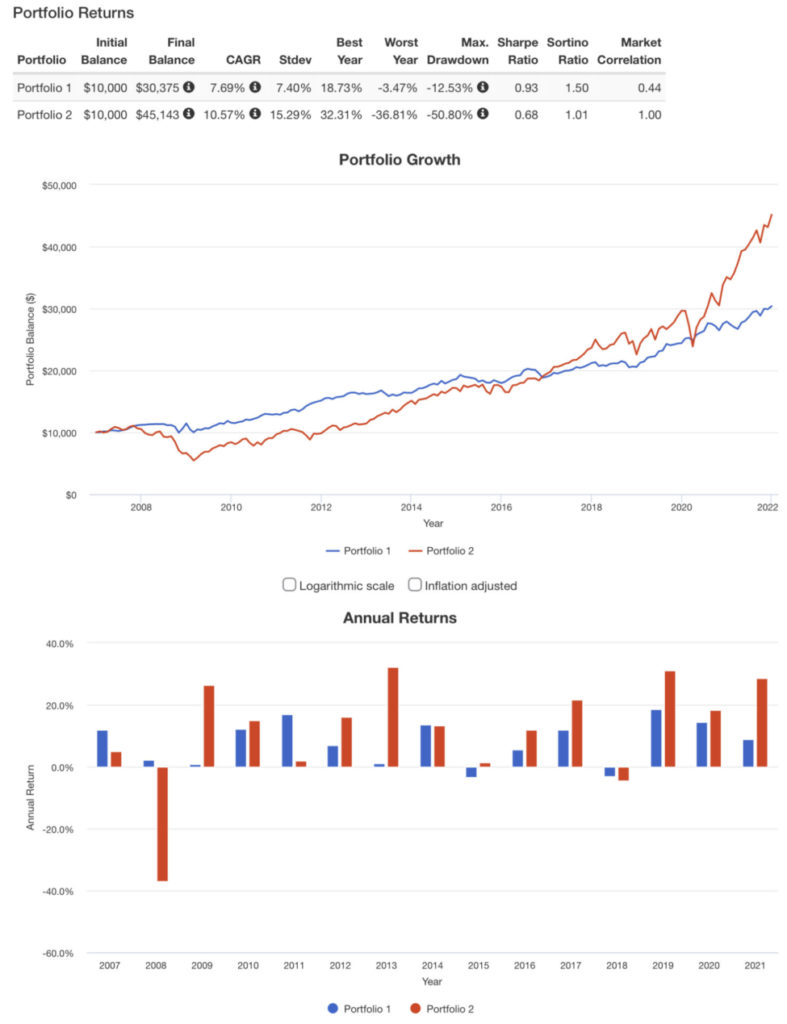

このポートフォリオは2008-09年のリーマンショックも、2018年の株安も、2020年のコロナショックも見事に乗り越えてきました。

2021年までのWorst year returnは2015年の -3.47%と、年単位で見ればほぼ負けなしの安定さを誇っていました。

一方同時期のS&P500は、Worst year returnが2008年の -36.81%でした。

赤 SPY (S&P500 ETF)

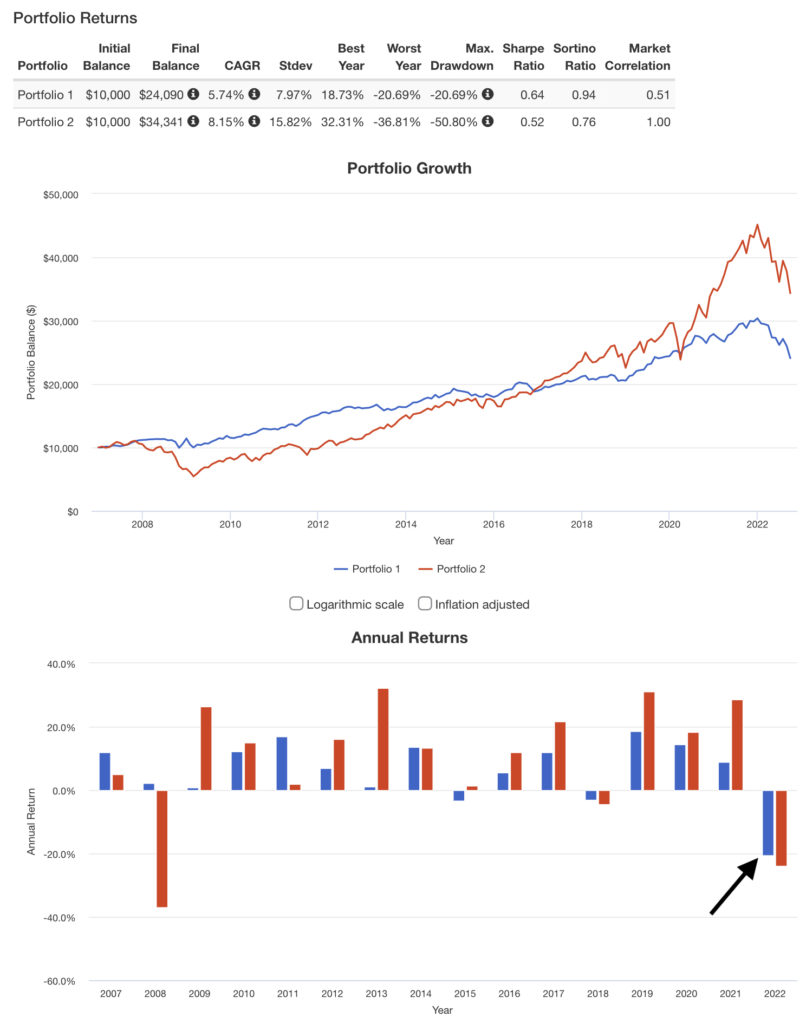

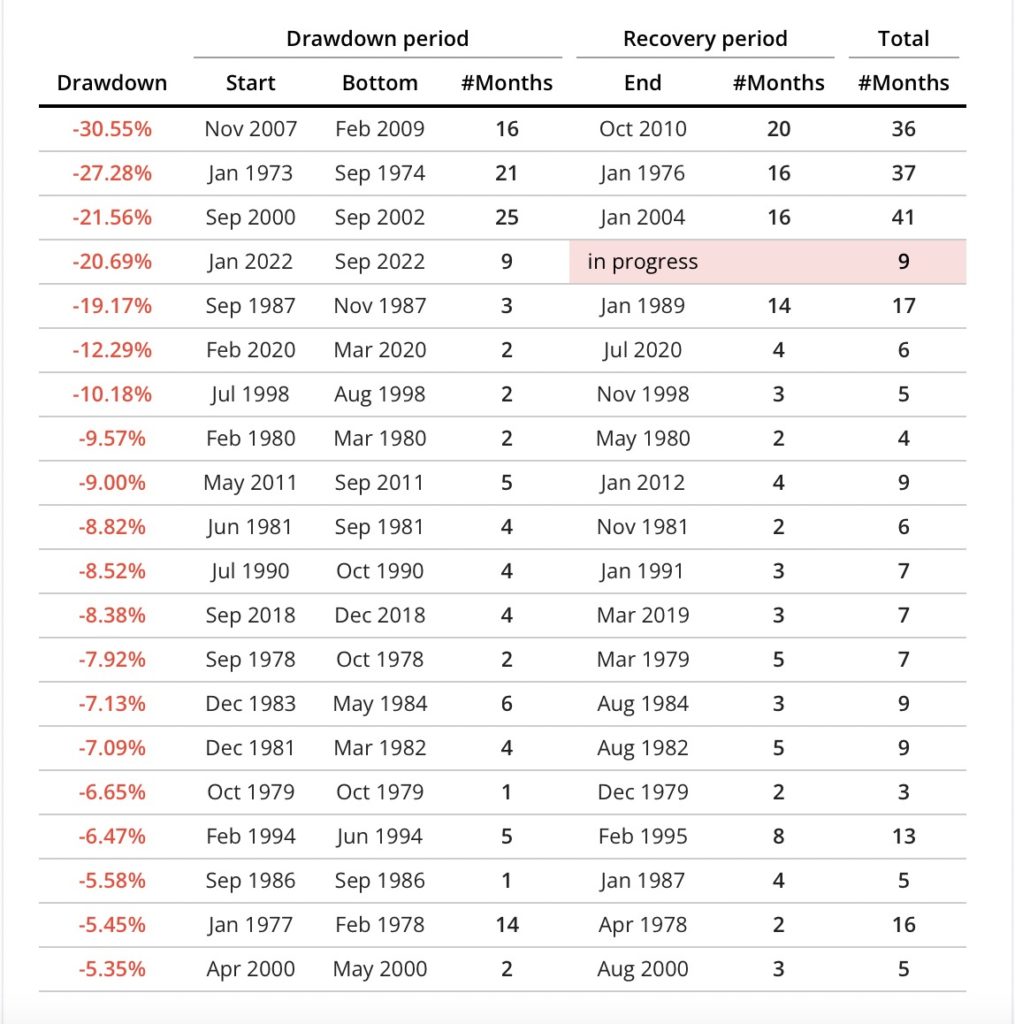

しかし今年はオールウェザーも完敗の1年になりそうで、今年はこれまで-20.69%と、ボロボロの成績になっています。

同様の結果は米国の株式:債券=60:40の伝統的ポートフォリオにも現れています。

下のグラフは1972年以降、過去50年のドローダウンを示していますが、9月時点で既に過去4番目にひどい結果となっており、さらに10月も下げているため、過去3番目に悪い結果となるのはほぼ確実です。

過去3回の20%以上の下落では、いずれもリカバリーまでにトータルで3年以上要しており、まだ2年半くらいは回復までにかかりそうと推測されます。

私が実践するデュアルモメンタムは、株式が下げトレンドの時に債券に逃げる手法ですが、今年はオールウェザーと同じような成績で、株式より少しだけマシな程度です。

諦めの気持ちも大事

これまで良好なポートフォリオだったオールウェザーが崩れた事実をどう受け止めれば良いのでしょうか。

私は「今は何をやってもうまくいかない時期」だと諦めるのが良いのではと思います。

年初からは、ドル預金やFX、米国短期国債に投資していると最もパフォーマンスが良好でした。(つまりドル+金利)

しかしそんなことは事前にわかりませんし、今後いつまでドル預金が良いのかも読めません。

この相場を掴もうと新たなことをするのではなく、今までやってきたことをただ続けるだけ。

これが結局最善だろうと考えています。

タイミングを読もうとするとそれだけ失敗しやすくなります。

資金に余裕がある方は債券や株式 (特に下落の大きいハイテク株など) の買い増しも良いですが、私はそれもしません。

iDeCo, NISAに加えて、毎月の貯蓄をただリスク資産に回していくだけです。

自分が取りたいリスクを張り続ける。見るべきはリターンではなくリスク。

タイミングを読もうとしない。

為替も金利も株価もいつか戻る。

「もう今までのようにはいかないかもしれない。早く手放したほうが良いのか」

こういう不安こそがリスクプレミアムの源泉で、投資が儲かる理由。不安があるのは健全で良いこと。

慌てず長い目で、ゆっくり資産を増やしていきましょう!

まとめ

・オールウェザーポートフォリオも今年は壊滅状態

・今年損をするのは仕方がない

・リターンを見るのではなく、適切なリスクを取れているか確認を

2,3年後に今を振り返るとどうだったか、未来に行ったつもりで今を見てみると、慌てることが減る気がします。

コメント