はじめに 住民税非課税世帯になりたい

注:今回は少し複雑な税金の話です💰

私はあと5年働いたら仕事をやめ、だらりと過ごしたいと思っています。

またFIRE後はどこかで住民税非課税世帯を目指したいと思っています。

住民税非課税世帯は

・介護保険料が軽減される

・高額療養費が軽減される

・高等教育の修学支援制度やNHKの受信料が免除される

・コロナ給付金などの対象になりやすい

などといった、ある意味では非常に恵まれた立場にいます。

住民税非課税は、給与所得でいうと年収100万円以下に当たります。(給与所得控除 55万円+住民税の基礎控除 45万円)

細かくいうと住民税には均等割と所得割があり、均等割は文字通り全ての納税者が均等に支払うものです。

自治体によって若干の違いがあり、年間5,000〜6,200円です。

所得割も文字通り所得に応じて支払うものです。

これも自治体により若干の差はありますが、基本的には税率10%です。

所得割が0円だと均等割も0円になります。

ざっくりまとめると住民税は以下のように計算できます。

所得割:所得の10%

さてこの場合、株式の売却益や配当はどういう扱いになるのでしょうか。

いずれも所得税15.315%、住民税5%が課税されます。

これだけ見ると100円でも利益、配当があったら住民税が課税されて、非課税から外れてしまうように思えます。

しかし株式の配当や売却益があっても住民税を0にすることは可能です。

今回は住民税非課税を目指すためのやり方ですが、株式、投資信託を持つすべての人に関係する話です。

株式やファンドの売却、配当なしにFIREはできません。詳しくみていきましょう。

住民税対策 住民税を申告しない

特定口座、源泉徴収ありで解決

住民税を0にするために、住民税を申告しない という手段があります。

…どういう意味でしょうか。もちろん脱税しろというわけではありません。

配当にかかる税金は、もともと所得税・住民税が徴収されて振り込まれます。

株式の売却益は、特定口座の源泉徴収ありにしていると同様に徴収されます。

これを申告分離課税といいます。

ここでいくら税金を取られても、申告された住民税とはカウントされないので、住民税非課税となることは可能です。

https://manetatsu.com/2019/10/211917/#株の売却や配当金の申告をすると所得金額が増加する

ちなみに源泉徴収されていても、確定申告を行うことはできます。取られすぎた税金がある場合は取り戻すことができます。

確定申告をしてさらに節税する

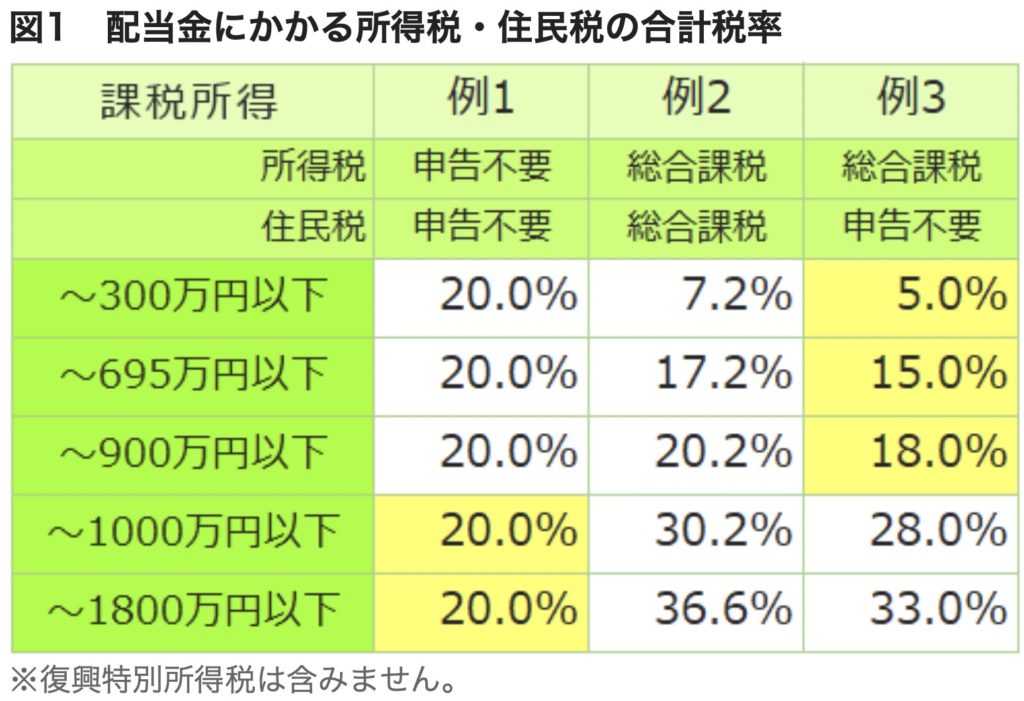

上記の場合でも住民税非課税となれますが、所得が高くない場合にはさらに税金を減らす手段があります。

それが配当は総合課税を選択、住民税は申告不要とする、というやり方です。

少しややこしい話ですが、配当に関しては申告方式を選ぶことができます。

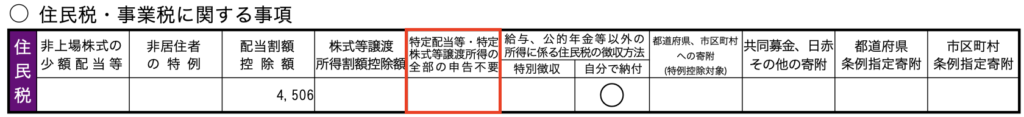

やり方は確定申告書の「申告不要」の欄に◯をつければOKです。

総合課税を選択して確定申告をした場合、住民税は申告不要制度とすることで、

・住民税非課税は維持できる

という良いとこ取りができます。

所得と税率の関係については以下のサイトが分かりやすくまとめています。

ただ残念ながら住民税申告不要制度は、2023年2-3月に行う確定申告を最後に廃止が決まっています。

2024年の申告以降は総合課税だと住民税は 7.2%となり、2.2ポイント分の増税となります。

またこのやり方だと住民税を申告して納付することになるため、住民税非課税とはなりません。

源泉徴収で済ませて20.315%を納めてしまうか、申告して住民税を納めるかの選択をすることになります。

ちなみに売却益は課税制度を選ぶことはできず、必ず申告分離課税で計算されます。

海外ETFは持たない方が良い

少し本題から逸れますが、米国株やETFの配当金は、米国と日本で二重課税がされてしまいます。

米国にて10%+日本国内で20.315%が課税されます。

掛け算すると 28.3% が取られる計算となります。

確定申告で一部取り返せますが、所得がないと取り返すものがありません。

最近では国内で流通しているETF、投資信託は自動調整されているので、国内商品は過剰な源泉徴収の心配はありません。

米国ETFには VYM, HDV, SPYD などといった優良な高配当ETFがありますが、このような税制面の不利を知った上で投資する必要があります。

なので私は米国株やETFを直接買うのはおすすめしません。

売却益については米国では課税されず、日本でのみ納税となります。

結論 国内ファンドを買い、確定申告をして取り返そう

・確定申告をして、配当控除を受ける

・住民税は申告不要にチェックをつける(2023年まで)

・外国株は二重課税調整された国内商品を買う

まとめると以上のようになります。

ちなみに筆者は証券口座は一般口座、米国ETFを多量に保有中、と全く準備ができていません😅

FIREに向けてゆっくりと資産の手直しをしていきます。

まとめ

・証券口座で特定口座を選択 源泉徴収の有無は問わない

・配当金は確定申告で総合課税、住民税は申告不要制度を活用

・米国ETFは特に低所得者に不利

特に子供が大学に行く時に非課税世帯となると、国立大学が無償となりメリットが大きいので、そこを目指して調整していこうと思います。

コメント