はじめに レバレッジについておさらい

当ブログではこれまで何度かレバレッジファンドについて取り上げてきました。

おすすめのレバレッジファンドや組み合わせ方、あまり指摘されていない注意点などを書いてきました。

今回はもっと総論的に、

レバレッジファンドを買っていい人、いけない人

などについて触れたいと思います。

なお当サイトは長期投資を前提としており、デイトレやスイングトレードは想定していません。

またレバレッジの方法として、信用取引、先物取引、CFD、オプション取引などがありますが、今回はレバレッジファンドの購入・保有に限定して検討します。

前提:レバレッジが必要な人はほとんどいない

まず断っておきたいのは、レバレッジはほとんどの人にとって不要だということです。

自身が持つ資産の範囲内で、株式や債券を中心に広く分散し、長く投資を続ける。

これがほぼ全員に当てはまる投資の最適解です。

ここにレバレッジが入り込む余地はありません。

より大きなリターンを狙いたい (=リスクを上げたい) 方は、株式やREITの割合を増やせば良いからです。

またレバレッジをかけるとコストが高くなります。

株式インデックスの投資信託は、近年 0.1%/年 程度の保有コストまで下がっています。

(米国ETFだと最安で 0.03%)

しかしレバレッジをかけると最低でも年間 0.5%以上かかります。

信用買いならば 2.8%の金利です (SBI証券、2022/09/20現在)。

長期投資の本質は適正なリスクを取り、安いコストで売買・保有することなので、高いコストはそれだけで除外するのが賢明です。

と一般論を述べた上で、レバレッジファンドを考慮して良い少数の方の属性について考えていきます。

レバファンドを考慮して良い人と、注意点

若い人 (30歳以下)

「ライフサイクル投資術」では、若年者 (30歳以下) は資産以上のリスクを取るべきと書いています。

その理由は若い時には金融資産が非常に小さく、人的資本が大きい、かつ運用期間が長く取れるという状況だからです。

30歳までは資産の2倍相当のレバレッジをかけ、35歳で株式100%のリスクに落としていく手法をすすめています。

持ち金だけで資産運用すると、資産が増えていく中高年期の価格変動に、投資成績が大きく依存してしまう問題があります。

なのでなるべく年齢によらず、常に同じくらいの資産を株式市場に投じておくのが正しい「時間分散」になります。

時間分散というと、よくドルコスト平均法などの分割投資がイメージされますが、ここではなるべく長い期間お金をリスク資産に晒すことを指しています。

ただしここで問題が二つあります。

まず一つ目に、20代まででインデックス長期投資を基本とし、若さを武器にレバレッジをかけるという発想に至る人が少ないという点です。

今の若い人は違うかもしれませんが、20代まででインデックス投資という、ある意味つまらない投資に全財産を突っ込む人はかなり少ないでしょう。

投資に興味がないか、ある人はもっと激しい短期売買やFX、仮想通貨などに行ってしまいそうです。

二つ目は大きな価格変動に耐えられないという点で、レバレッジをかけると、資産が半減することは珍しくありません。

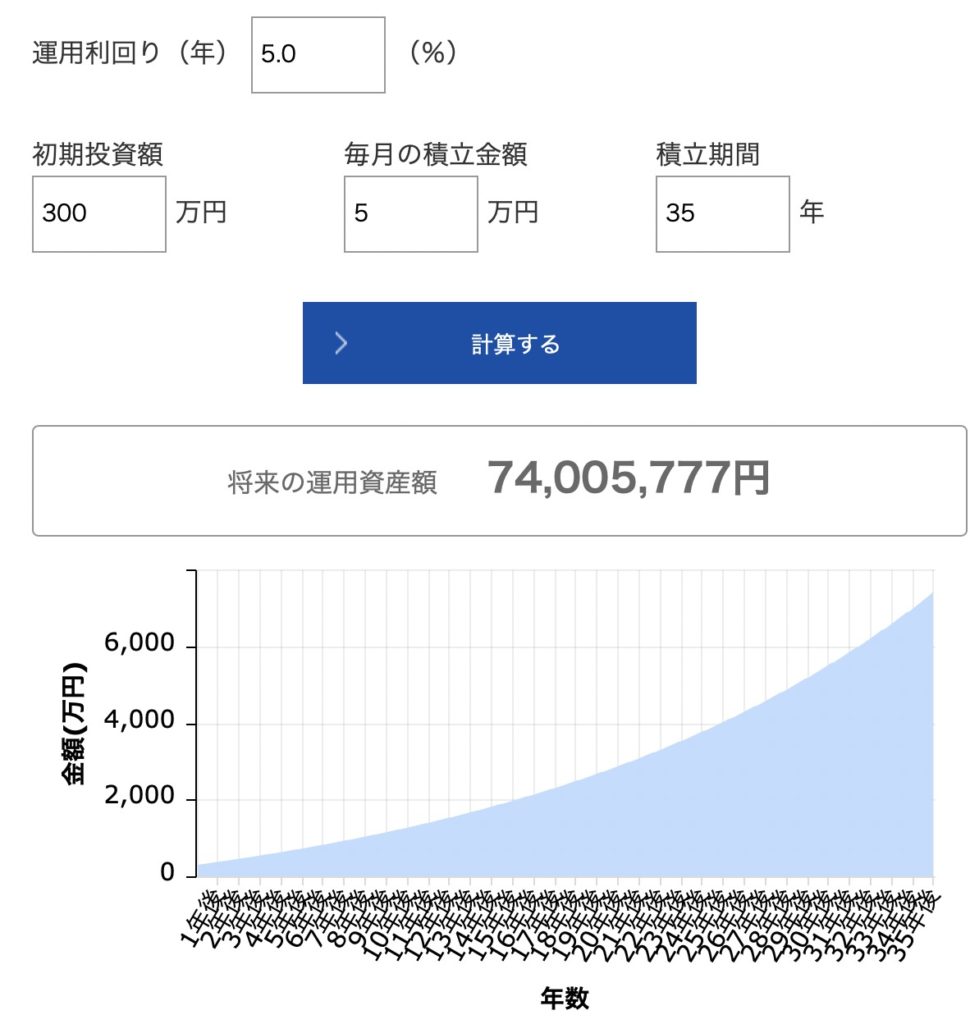

例えば25歳で300万円を持っているとしましょう。

その人が毎月5万円の積み立て、年利5%で運用すると、50歳で4020万円、60歳で7400万円に到達します。

http://www.am-one.co.jp/shisankeisei/simulation.html より引用

仮に運用初期に半値以下になって200万円損しても、60歳で7400万円になることを考えると微々たるものです。

それを「ライフサイクル投資術」では言っているのですが、それは実際に歳を取って資産を手にしないと、200万円を小さな金額とは思えません。

普通の人は大損しながら同じ投資を続けられないと思います。

子供や孫に向けた投資

次世代のための株式投資では、極めて長い時間軸が取れます。

ジュニアNISAは0歳から投資ができて、18歳まで非課税で運用できます。

またその後も成人用NISAや課税口座で運用は継続できるので、ジュニアNISA期間ではレバレッジを利かす選択は十分に合理的です。

私も子供にレバレッジファンドを買っています。

筆者のジュニアNISA口座

投資タイミングが悪く大きな含み損となっていますが、非課税が終わるのが17年後なので、今はなんとも思っていません。

本人ではなく親が運用するので、上で挙げたような問題点はクリアできそうです。

ジュニアNISAが2023年で廃止されてしまうのが非常に惜しまれます。

住宅を購入してお金が少ない人

若い人でなくても、持ち家の方はレバレッジを使える可能性があります。

具体的には資産価値>ローン残高の方で、頭金を厚めにしてローンが少ない人、買った住宅が値上がりしている人が当てはまります。

こういった人は保有資産の金額以上にリスク許容度が高いので、レバレッジの対象となり得ます。

次回へ続く

書きたいことが多くて少し長くなってしまったので、今回はここまでとします。

次回はレバファンドを買っていい人の続きから、おすすめのファンド紹介までしたいと思います。

レバレッジの話はつい熱くなってしまいますねσ(^~^;)

コメント

[…] 前回のあらすじ […]