はじめに

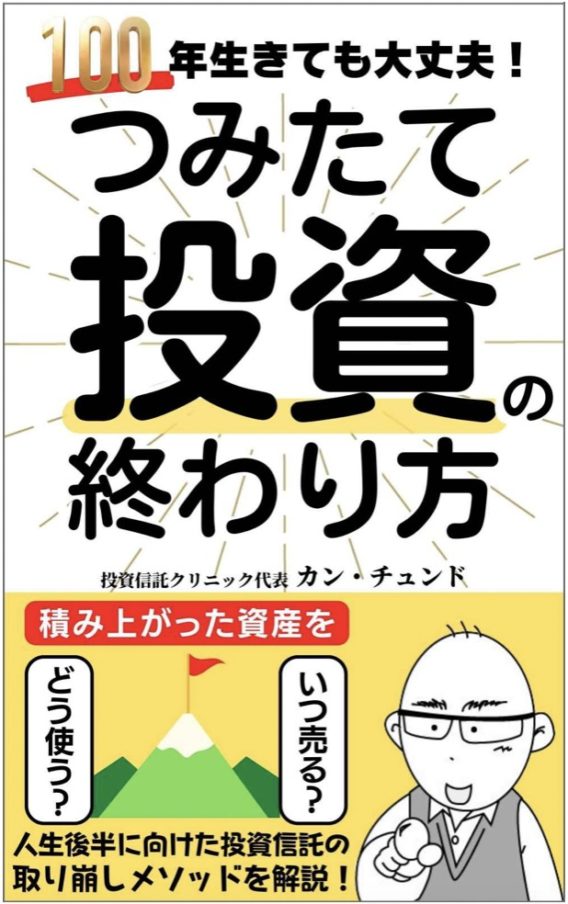

今回はカン・チュンド氏の「つみたて投資の終わり方 100年生きても大丈夫!」を紹介したいと思います。

私が普段読んでいるブログやリベ大でも取り上げられていて、いずれも良書だと言われていました。

あまりにも紹介率が高かったので、気になって私もKindle Unlimitedに登録して読んでみました。

今回はその感想と、資産取り崩し研究などについておさらいしたいと思います。

本の概要

資産形成の本は多くあるが、資産取り崩しに関する情報は少ない。

長年FPとして活動している筆者の経験から、おすすめの取り崩し方を紹介。

対象は取り崩し(リタイア)まで10年程度の人を想定している。

というのが大きな主張で、年1回のリバランスで比率を保つ。

そしてリスク資産は全世界株ファンド、8資産均等型など、シンプルなファンド1本で運用すべき。

高配当株は投資対象が偏るためおすすめしない。

定額は取り崩し初期に大きな下落があると持続できないため、おすすめしない。

またどんな相場状況でも、定率取り崩しは継続すべき。

人生が尽きる時、純資産額は半減してもよい。文字通りの「宝の持ち腐れ」にならないように。

と、大筋はこんなところです。

あとは取り崩し方の具体例、しっかり積立できた人ほど取り崩しは難しい、などの心理的描写についても触れられています。

リスク資産を一つのファンドに集約することの難しさ

本書ではリスク資産を全世界株式、バランスファンドなどのどれか一つにするように勧めています。

歳を取ったら管理がうまくできなくなるというのが主な理由です。

「全面改訂 第3版 ほったらかし投資術」でも全世界株一本で運用するように勧めています。

しかし実際に投資をしている人の多くは、複数のファンドを持っているのではないでしょうか。

米国株ファンドや全世界株ファンド、国内株やレバナスなど

同じ系統でもコストが安い新商品が出ればそちらに積立を変えている

などです。

私は3つの証券口座で、外国株ファンドを15本、REIT 1本、日本株46銘柄、債券1本、ゴールド1本、その他仮想通貨を保有しています。

iDeCoやNISAでは同じ商品を持っていても別で扱われてしまうので、仕方ないところはありますが、それにしても多すぎますね😅😅

同じ境遇の方もいらっしゃるとは思いますが、含み益があると売るに売れないんですよね…

実際に取り崩して生活している人はほぼいない

日本でインデックスファンドが定着してからまだ数年しか経っていません。

例えばeMAXIS Slimシリーズの登場は2017年2月で、この時の外国株は先進国株のみでした。

もちろんそれ以前にもインデックスファンドはありましたが、10年以上積み立てて、既に取り崩し生活を始めている人はほぼゼロと言っても過言ではないでしょう。

その意味では、こういった出口に関する情報が多く出てくるのは非常に意味があると思います。

本の問題点

しかし私は本書をあまり良いと感じませんでした。

いくつか理由と、追加情報を書いていきます。

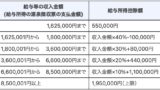

税金を考慮していない

本書で既に弁明されているのですが、この本では売却にかかる税金を考慮していません。

非課税枠か課税口座か、利益率はどれだけかによって税金は変わるので、一律に計算することはできません。

しかし税金はライフプランを変えるほど大きなお金となります。

全無視は不親切だと感じました。

取り崩しが保守的すぎる

これが最も気になった点です。定率3%は非常に手堅い、もっと言えば手堅すぎる取り崩し方です。

そもそも定率の取り崩しは原理上、資産がゼロになることはあり得ません。

(生活の足しにならないほど少なくなることはあります)

「定額」3%でさえ、非常に控えめな計算です。

私は資産取り崩しの計算をするときは、定額 3.5%で計算しています。

詳しく調べた結果についてはこちらをご覧ください。deepLを使うとすらすら読めます。

積み上げた資産や年金がかなり潤沢な人でないと、定率3%の取り崩しで生活はできません。

例えば公的年金が月20万円以上ある、資産が1億円あるなど

年金が平均以下の方や、FIREを目指している人には、実行が非常に難しい数字です。

本書では「残した資産はこころの負債」と言っていますが、この定率3%を実践すると、とんでもない額(30年後に中央値で8倍以上)の「こころの負債」が積み上がっていることでしょう。

余談ですが、この手の類で最も有名なのは、かのTrinity Studyで、30年年率4%で取り崩しても30年以上もつという結果でしょう。

この結果について知っている方も多いと思いますが、条件までご存知の方は少ないと思います。

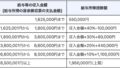

Trinity Study の条件:

・引き出しは最初の資産の4%(その時点での4%ではない)

・インフレ調整されている(2%のインフレがあれば翌年は2%多く引き出す)

・株式、債券ともに米国(全世界株ではない)

・30年後に1円でも残っていれば成功

・株式債券50:50で、成功確率は95%

複数の株式を持つことで節税になる

上でも書いたように、本書では税金を考慮していません。

またおそらく本書は恵まれた老後を送れる中高年を対象としているため、税金について考える必要があまりありません。

公的年金を多くもらえる人には関係ありませんが、基礎控除部分を使っていない人は、売却の仕方や配当のもらい方によって、年間で最大9万円の節税が期待できます。

この方法は複数のファンドや株式を持っていることが前提なので、本書のシンプルさとは相いれませんが、知っておく価値はあると思います。

筆者の結論 多くの人には実行できない

インデックス投資の出口戦略というテーマは非常に重要ですが、あまりにも引き出し額が少なすぎて、多くの人には参考にならなかったのではないかと思います。

本書の参考文献として出されていたベンゲン氏の論文は、取り崩し直後に大きなリセッションが来た場合について詳しく考えられています。

これをもとに本書でも保守的な取り崩しを推奨しています。

https://www.retailinvestor.org/pdf/Bengen1.pdf

しかしそれでは生活ができない人の方が多いと思うので、私は本書が実効性に乏しいと考えます。

定額 3.5%の取り崩し、株式比率は50%以上80%以下、をおすすめします。

その代わり、リタイア後5年間は取り崩し予定の半分程度を仕事でカバーする予定を組んでおくと良いでしょう。

取り崩し直後の暴落が最も大きなダメージになるからです。

まとめ

・ファンド一本化がおすすめ、だが筆者は20本近く😂

・定率3%取り崩しがおすすめ、筆者は反対

・本書の戦略は保守的すぎるので、金持ちしか実践できない

・Trinity Studyのおさらい

なんかやたら勧められていた割に、刺さる内容がありませんでした。

みんなアフィリ目的なのかな🤔

コメント