はじめに

今回は細かな税金の話です。

特に基礎控除 (所得税 48万円、住民税 45万円) を使い切っていない方、主婦、学生、FIRE済の方などに当てはまる内容です。

株式などの売却益・配当金には20.315% (所得税 15.315%、住民税 5%) の税金がかかりますが、これを最小限にするテクニックを紹介します。

最大で年間9万円以上の節税が可能で、住民税非課税世帯になることも可能です。

やり方は全く難しくないですし、今は使えなくても将来結婚、子供、退職などで関係する人はそれなりにいると思いますので、是非ご覧下さい。

方法:控除の分だけ還付申告をする

結論から書くと、控除の範囲内だけ還付申告をするのがベストな方法になります。

これだけ書いても意味がわからないので、順を追って解説します。

前提条件 基礎控除枠が残っている

この節税方法は、基礎控除を最大に利用するための方法です。

基礎控除は2022年現在で所得税に関しては48万円、住民税に関しては43万円です。

ただし住民税については注意が必要で、所得割、均等割という2つの課税システムがあります。

所得割は非課税限度額が45万円ですが、均等割は限度額が自治体によって異なります。

例えば「均等割の非課税限度額」でGoogle検索すると、上位に埼玉県伊奈町、大阪市がヒットしました。

調べると伊奈町は限度額が38万円、大阪市は45万円でした。

ご自身について知りたい方は「均等割の非課税限度額 〇〇市」と検索してみてください。

詳しくはこちらのサイト↓をご覧ください。

既に100万円以上の給与収入がある方、年金が公的年金等控除+基礎控除を超える方は対象外となります。

証券口座を特定口座、源泉徴収ありにする

既に多くの方がされていると思いますが、特定口座、源泉徴収ありにしておくのがおすすめです。

源泉徴収されていると、確定申告の際に必要な分だけ還付申告するという技が使えるからです。

一般口座や特定口座、源泉徴収なしの場合は、所得が20万円を超えていると必ず全ての取引について確定申告をしなければならないので、この方法が使えません。

確定申告で、控除の余り分だけ還付申告する

ここが今回の肝になります。

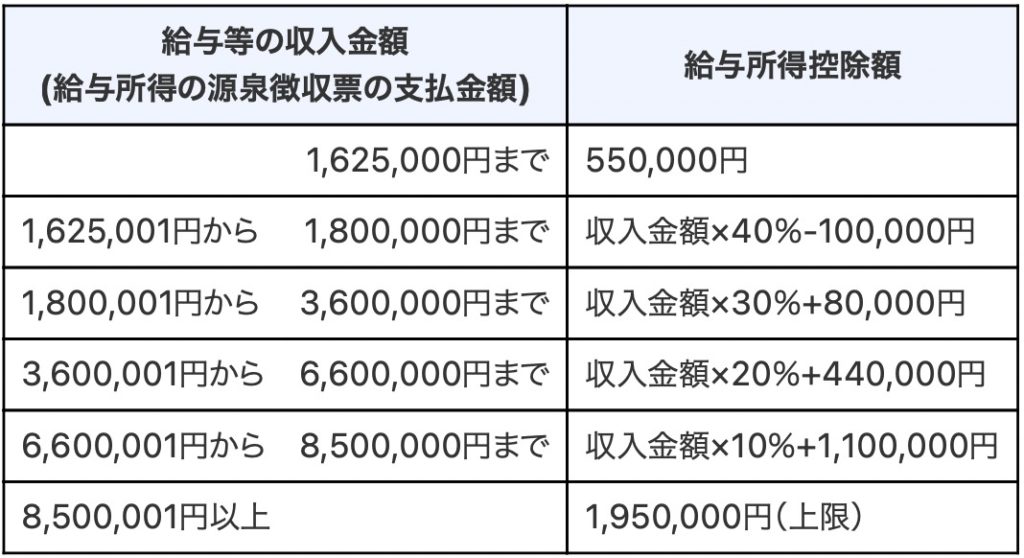

例えば大阪市在住(均等割上限が45万円)の方で、年間の給与収入が55万円以下だったとします。

給与所得控除が55万円あるので、給与分の課税所得はゼロ。

国税庁のHPより引用

その他に複数の株式やファンドからの配当収入、売却益が100万円あったとすると、既に源泉徴収で20.315万円が取られています。

翌年の確定申告で、利益や配当の一部、45万円分(住民税がゼロになる上限)だけ還付申告をします。

そうすると45万円分の税金(450,000 × 0.20315 = 91,417円)が返ってきますし、住民税非課税としてカウントされます。

他の世帯員も住民税非課税ならば、住民税非課税世帯となり、さまざまな恩恵を受けられます。

住民税非課税世帯の恩恵などについて、過去にこちらで記事にしています

2022年9月9日、岸田政権は住民税非課税世帯に対して、5万円の追加給付を発表

(リンク切れの可能性あり)

売却益、配当金の合計が年間45万円以下の方は、これらの税金をゼロにできます。

注意点

ここで証券口座で源泉徴収を選択していないと、部分的に還付申告をするという技が使えなくなります。

また上の方法をうまく使うために、いくつかの株や投資信託を保有するのがおすすめです。

個別株を分散するのが最も簡単ですが、同じ銘柄でも証券会社を分ければ同様の手法が可能です。

私は日本高配当株を数万円ずつ保有しています。

外国株についても同様に還付を受けることができます。

ただし米国株は現地で10%課税されており、これは所得が高くないと取り戻すことができません。

補足 住民税申告不要制度が廃止される

株式の売却益、配当金にかかる税金の計算方法として、所得税は必ず源泉分離課税ですが、住民税は源泉分離課税か総合課税かを選択することができます。

確定申告の時に住民税の申告方式を変えることができ、税金の安い方を選ぶことができました。

しかしこの制度は2023年の確定申告で最後になります。

2023年の確定申告だけは、今回の説明より申告不要制度を使った方が節税になる場合があります。

しかしこの1年限りですし、そんなに差はないと思われるので、やり方を知らない方は、今からわざわざ調べる必要はないと思います。

まとめ

・確定申告で、一部だけ還付申告をする手がある

・最大で9万円の節税も

・株やファンドを細かく保有すると、この制度が使いやすい

この方法は市税事務所に行って教えてもらいました。一部だけ申告する方法は自分では思いつかなかったので、今回のテーマにしました。

私の知る限り、誰もこの内容には触れていませんでした。参考になれば嬉しいです。

コメント