目次

はじめに 日本株高配当投資をしているが…

私はデュアルモメンタム投資、iDeCo、つみたてNISAなどの積立投資などを行っていますが、日本株は高配当株を中心に、個別株45社程度を保有しています。

私が高配当株投資を行なっている理由は

・夢の配当金生活

・税制的に有利

です。

所得が一定額以下ならば、配当金の税率はキャピタルゲインの税率20.315%よりも低くできます。

私は日本株は高配当 (ディフェンシブ中心)、外国株は米国ハイテク株 (NASDAQ100 ETF) に少しウェイトを置いてバランスを取っています。

さてこの日本株を買って、3月期の配当がこの間届きました。

この配当を得て、配当に対する考えが少し変わったので、それを書いてみます。

感想は「特に実感がないな」でした。

配当金の実感がなかった理由

配当は株式数比例配分方式で受け取っています。

あらかじめ証券会社でこの受け取り方を選択すると、証券口座に自動的に配当が支払われる仕組みです。

株式の電子化に伴い、2009年に始まったそうです。

ところで現在私は、毎月給料の一部を証券会社に振り込んで、そこから株式などを買っています。

資産形成期というやつですね。

逆に配当金や売却益を引き出すということは全くしていません。

配当金でディナーに行ったり、毎月の固定費を払ったりという行為がある意味できないということになります。

だからどうしたという話ですが、配当金って「貰えると何となく嬉しい」という気持ちが大きいように思うのです。

配当金をもらう喜びがなければ、市場平均のインデックス投資をした方が理論的には優れています。

すこし固い話

企業が出した利益の行き先は大きく2通りあります。

内部留保と株主還元です。

配当は当然株主還元に当たるわけですが、ここには自社株買いも含まれます。

理論的には利益をどのように分配しても、株価には影響を与えません。

高配当株が長期のリターンに優れているなら良いのですが、セクターが偏るため、シャープレシオ (リスクリターン比) が下がってしまいます。

ということは、高配当株を好んで買うのは、投資行動として間違っていると言えます。

それでも国内外問わず高配当株 (高配当ファンド) 投資が盛んなのは、株を保有したまま現金が受け取れるという「気分の良さ」があるからではないかと思います。

昔は「配当金ゲット」ができた

株式数比例配分方式が2009年に始まったと書きましたが、それまでは配当金は銀行や郵便局で受け取っていました。

そこでは配当金を現金でもらうので、「不労所得」感がありました。

その代わりわざわざ郵便局に行かなければならず、期限が過ぎると受け取りがより面倒でした。

今ではそのような煩わしさから解放されましたが、配当は自動的に資産の一部に組み込まれ、特別なお金ではなくなりました。

理屈で言えば、3%の配当金を使うのも、3%株を売って使うのも同じことです。

今や配当だけを受け取る時代ではないので、上の2つの心理的な差はだいぶ小さくなりました。

高配当より市場平均

高配当株をあえて買う意義は小さいと思います。

個別株では分散効果に乏しく、高配当ETFもインデックスETFよりコストが高い傾向にあります。

もともと合理的ではなかった高配当株投資は、より存在意義が薄れたと思っています。

しかし以下の場合は高配当株投資を行う合理的なケースになり得ます。

・高所得者ではない

税金が配当所得<売却益のため

・優待目当て

特に100株が最もコスパが高く、少額の個人投資家に利がある

売却益は20%、配当所得は10%という税率の時代もあり、その時は全ての投資家に高配当のメリットがありました。

上記以外は、王道のインデックス長期投資をおすすめします。

結局、結論はいつも同じになります😅😅

まとめ

・配当金を受け取ったが、証券口座に振り込まれただけ

・もともと配当の大小で投資を決めるのはナンセンス

・「配当だ、わ〜い」みたいのも今やない

・税金面で有利な人以外は、王道のインデックス投資がおすすめ

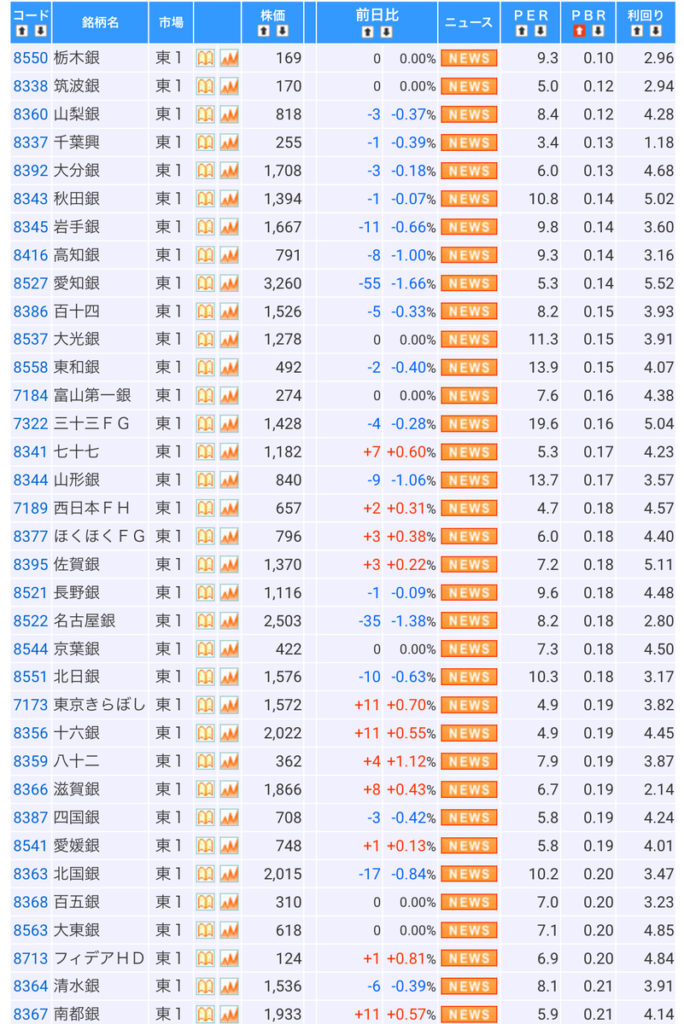

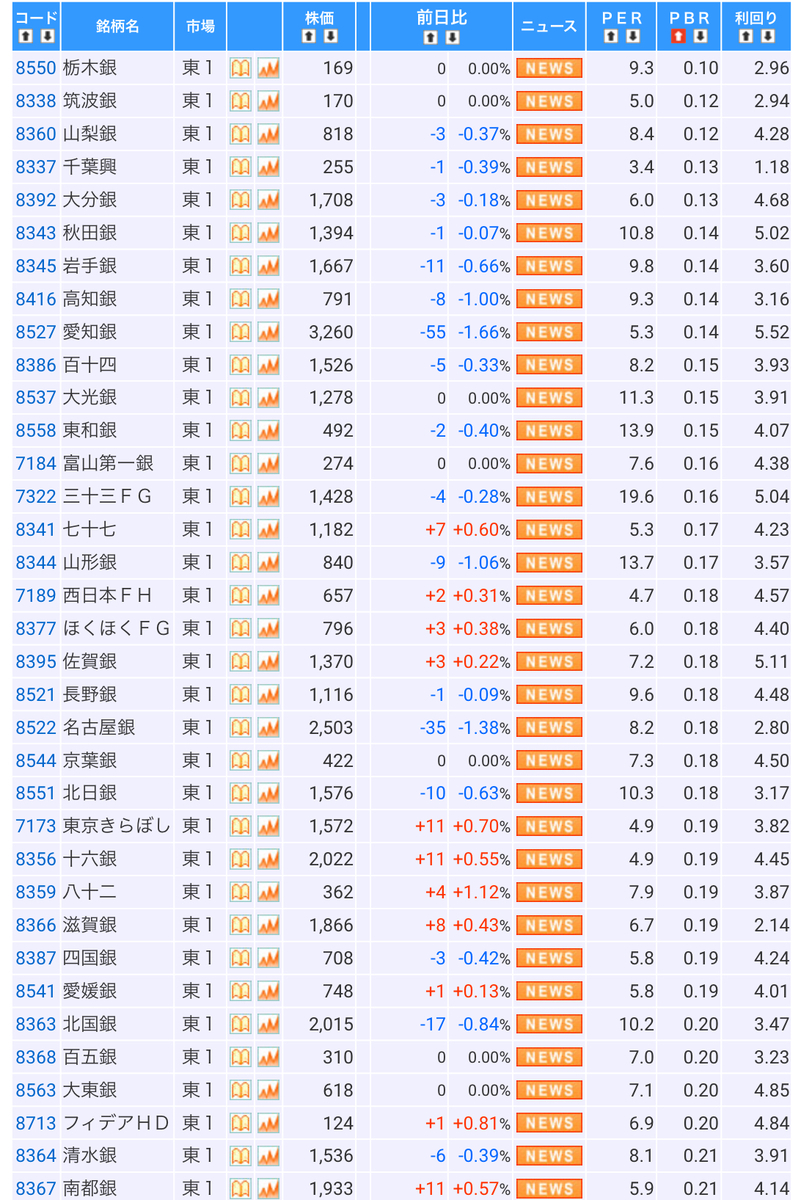

高配当優待株としては、いま地銀がアツいです。

衝撃の低PBRたちを載せておきます (2021/08/05 現在)

コメント