はじめに 老後の資産取り崩しに関する論文を紹介

FIRE界隈で有名な4%ルールについて、新たな論文を見つけたので共有したいと思います。

いくらの資産を築けば良いのか、多すぎても少なすぎても良くないので、今回の論文をもとに私の意見を書いていきます。

そもそも4%ルールってなに?という方はこちら↓

Trinity Study の条件:

・引き出しは最初の資産の4%(その時点での4%ではない)

・インフレ調整されている(2%のインフレがあれば翌年は2%多く引き出す)

・株式、債券ともに米国(全世界株ではない)

・30年後に1円でも残っていれば成功

・株式債券50:50で、成功確率は95%

論文の要約

序文

The Safe Withdrawal Rate: Evidence from a Broad Sample of Developed Markets

というタイトルで、「安全引出し率: 先進国市場の広範なサンプルからの証拠」と訳されます。

英語ですが、deepLで翻訳しながら読みました。

4%ルールは「最も一般的な戦略」として紹介されており、「4%ルールは議会の証言にも登場し、複数の州政府や連邦政府のウェブサイトにも詳しく掲載されている」らしいです。

多くのミレニアル世代(最近のバンガードの調査では22%)が4%ルールに基づいた早期退職計画を立てている。

ミレニアル世代:1980〜1995年生まれを指すことが多い

しかし米国のサンプルは、生存者バイアスと容易なデータバイアスの両方に問題がある。つまり、取引停止、戦争、ハイパーインフレ、その他の極端なイベントによって入手できなかったデータを考慮していない可能性がある。

また歴史的な米国資産市場のパフォーマンスは、事前予想を上回った可能性が高いことを示す証拠がある。

という問題があります。

ハイパーインフレや破滅的な戦争がなく、歴史的にパフォーマンスが良かった米国株で検証するのは虫が良すぎるということです。

この論文では先進38カ国における1890年から2019年までの約2,500年間の資産クラスリターンを対象としている。

それによりレフトテールリスク(より悪い方のリスク)をより正しく評価できる。

また平均寿命が伸びているため、リタイア後の年数は長くなっています。当然ながらそれに合わせて引き出し率を下げないといけません。

検証には株式60%、債券40%を採用しており、後述しますが他のポートフォリオや年齢によって配分を変えるターゲットデート戦略では、結果はよくなりませんでした。

データ検証の方法

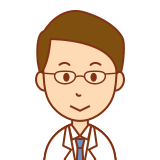

我々の基本シナリオは、投資家が2022年に65歳で退職するものである。夫婦の平均余命は24.7年であるが、長寿の結果にはかなりの不確実性がある。死亡までの時間の5パーセンタイルは12.3年であるのに対して、95パーセンタイルは35.5年である。

2065年(現在の若年層)と2085年(現在の新生児)に退職する投資家の分布の統計も示している。平均寿命はより長く、若い世代ほど長寿への懸念が強いことがわかる。

今の若い人たちは、夫婦どちらかが100歳まで生きる確率が20%くらいありそうです。

確率の検証はモンテカルロ法を使い、月ごとの騰落率をバラバラにして計算しています。

一方トリニティスタディは、実際の過去の株価をそのまま使って計算しています。

検証結果

国内株式60%、債券40%のポートフォリオの場合、4%の取り崩しでは17.4%の確率で破綻してしまった。

5%ならば29.8%、保守的な3.3%でさえ、11.1%の破綻確率であった。

一方米国株に限れば、4%ルールの失敗率は3.5%、3.3%ルールの失敗率はわずか0.8%であった。

先進国サンプルから推定した5%の破綻確率に対応する引き出し率は2.26%であることが示されている。これに対し、米国のサンプルは4.22%である。

つまり4%ルールは現代においても有効。ただしこれは米国株に限った話で、その他の先進国加えると「4%ルール」は「2.26%ルール」になってしまいます。

ポートフォリオを変えた場合

上の表では株:債券の比率を変えたらどうなるのかも示しています。

60:40から株を増やしても減らしても、結果は好転しませんでした。

また加齢によって株式比率を下げていく、ターゲットデートファンド方式にしても、60:40より良い結果とはなりませんでした。

感覚的には歳をとるほど株式比率を下げることで、より成功確率は高くなりそうですが、60:40と比べて引き出し可能額は2.26% vs 2.14%と小さくなってしまいました。

若年者はさらに厳しい

平均寿命が伸びている世界では、若い世代ほど老後期間が長く、引き出し率は低く抑えないといけません。

2022 年の破滅確率が 5%の場合における 2.26%の引き出し率は、2065 年の退職者では 2.02%、2085 年の退職者では 1.95%に低下しています。

この点も25年前に書かれたトリニティスタディからアップデートしなくてはなりません。

筆者の意見

良い点

トリニティスタディの問題点、不足を補う良い論文だと思います。

トリニティスタディは米国株式に限定していたこと、検証が30年で終わっていることが大きな問題点でした。

また株価推移をモンテカルロ法で計算していることも評価できます。

株価はランダムウォークと考えるなら、試行回数を増やしたモンテカルロ法がより信頼に足ります。

気になる点

検証が各国の株式でそれぞれ行われていたことです。

一国に全振りしていたら、当然失敗確率は上がります。

現在最も合理的と考えられているのは全世界株式への長期投資です。

本来ならば全世界株式で評価したいところですが、特に新興国のデータが得にくいため、長期間の検証は困難です。

それでも広く分散した株式を保有していれば、2.26%よりは高くなるはずです。

米国のみだと引き出し可能額は4.22%だったので、先進国や全世界株なら3.5%くらいになるのではないしょうか。

結論 4%ルールを使い続けて良い

4%ルールは確かに株価上昇を過大評価している可能性があります。

より正確に考えるならば、当論文のようにもっと低く見積もるべきでしょう。

しかしそれではいつまで経ってもリタイアなどできなくなってしまいます。

アーリーリタイアできる人は、その過程で稼いだり倹約したりといった能力が身に付いているはずです。

リタイア可能な額が貯まったとしても、いきなり収入がゼロになることは考えづらく、不測の事態にうまく対応できるでしょう。

それよりも「もっとお金を増やさなきゃ」と、人生を削って働き続けてしまうことの方が問題だと思います。

DIE WITH ZERO 人生が豊かになりすぎる究極のルール

私がFIREの計算をする時は、資産の伸び率を3.5%で計算しています。

こういったデータを頭に入れつつ、4%ルールを基にした資産形成を目指すのが賢明だと思います。

まとめ

・対象を先進国に広げると、引き出し可能額は2.26%に

・しかも若年者ではこの数字が2%以下まで下がる

・それでも4%ルールを使って資産形成、リタイア計画を立てて良いと思う

株式比率を下げても上げても結果が良くならないというのは驚きでした。

年齢によらず株式60%、債券40%が攻守最強ということらしいです。

コメント