目次

はじめに 米国株式のレバレッジ商品について

外国株のレバレッジファンドとして、iFreeレバレッジ NASDAQ100が最も有名です。

2021年11月現在で純資産額は約1600億円に上ります。

楽天から新レバナスが出るという記事は以前書きました。

iFreeレバレッジにはS&P500に連動した商品もあり、こちらはレバナスの約1/10、180億円の純資産額です。

今回こちらの類似商品となる、NZAM レバレッジ 米国株式2倍ブルを紹介したいと思います。

NZAM レバレッジ 米国株式2倍ブルについて

NZAMとは農林中金全共連アセットマネジメントの略称で、2021年11月現在で37の投資信託、ETFを出しています。

なかなか今どきのデザインですね😉

ネット専用商品は以下の通りで、大手ネット証券会社で購入可能です。

その中で、日本株、米国株にレバレッジ商品があります。

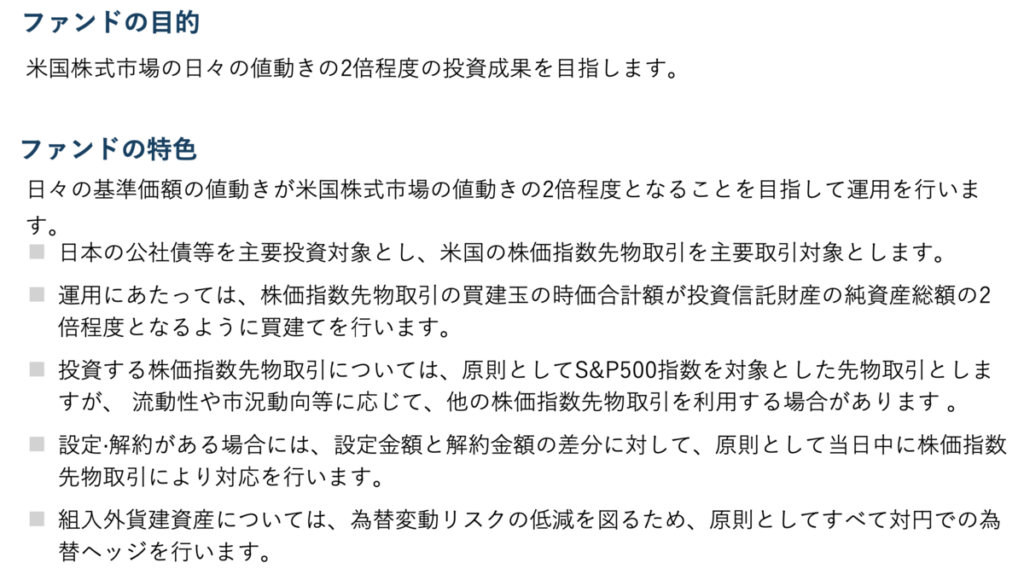

中身はiFreeレバレッジ S&P500とほぼ全く同じ商品で、

・先物取引で1日の値動きの2倍を目指す

・為替ヘッジを行う

ことが特徴として挙げられます。

気になる信託報酬は0.88%/年で、iFreeレバレッジの0.99%/年を下回ります。

さて次はiFreeレバレッジとの違いを見ていきます。

iFreeレバレッジ S&P500との違い

値動き

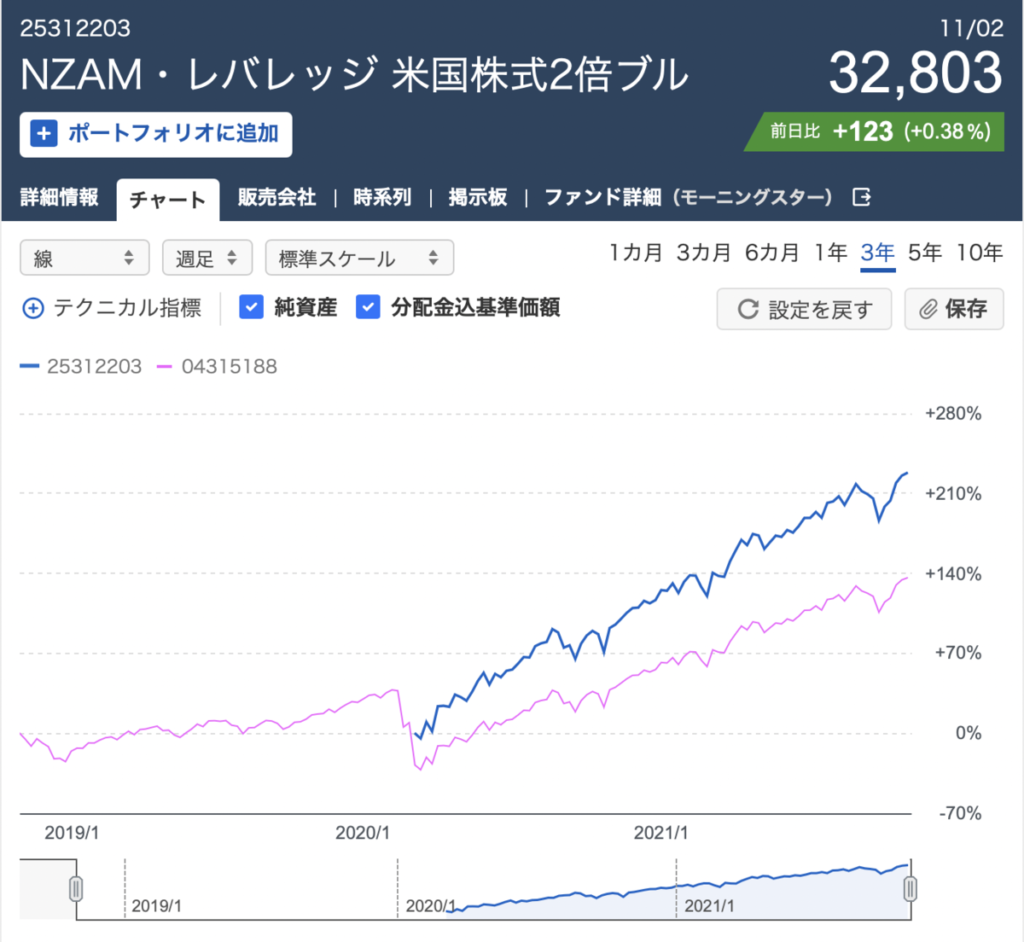

Yahoo!ファイナンスで価格チャートの比較を行いました。

NZAMレバレッジが運用開始した2020年3月以降の比較チャートが以下になります。

iFreeレバレッジのチャートも載っているのですが、値動きが全く一緒のため、完全に重なって見えなくなっています。

間違いかと思って念のためもっと遡ると、ちゃんと2つのチャートが出てきます。

つまり2つとも全く同じように運用されている、ファンド間でのトラッキングエラーは考慮しなくて良いと考えられます。

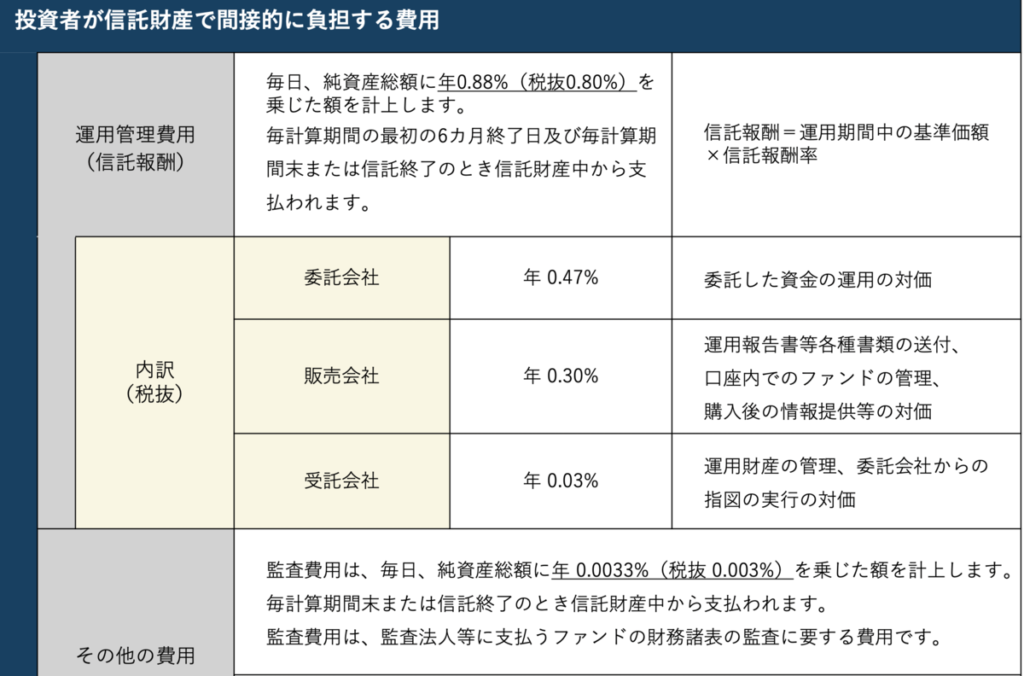

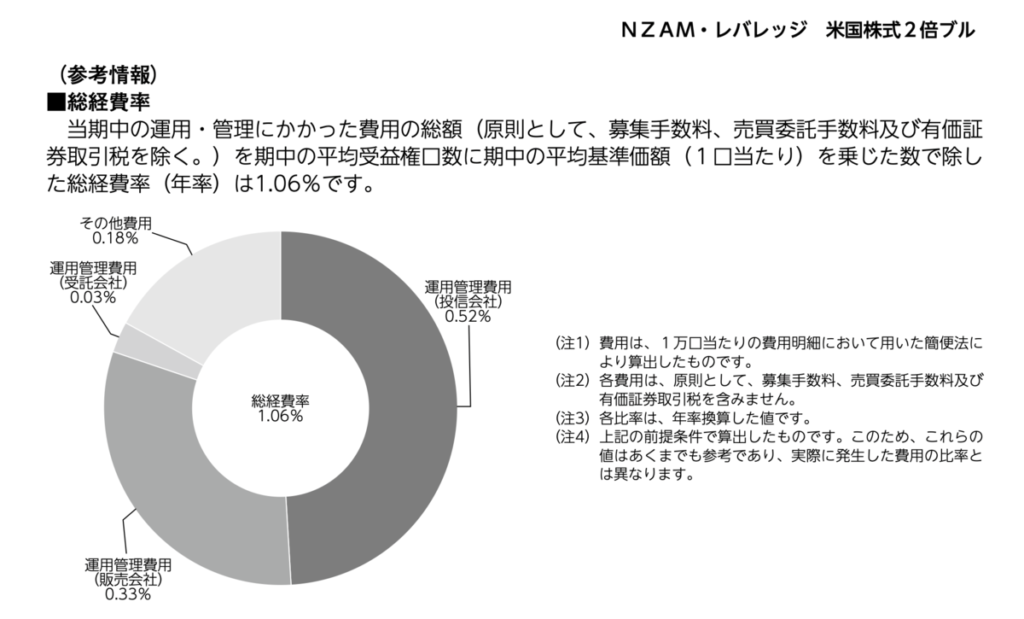

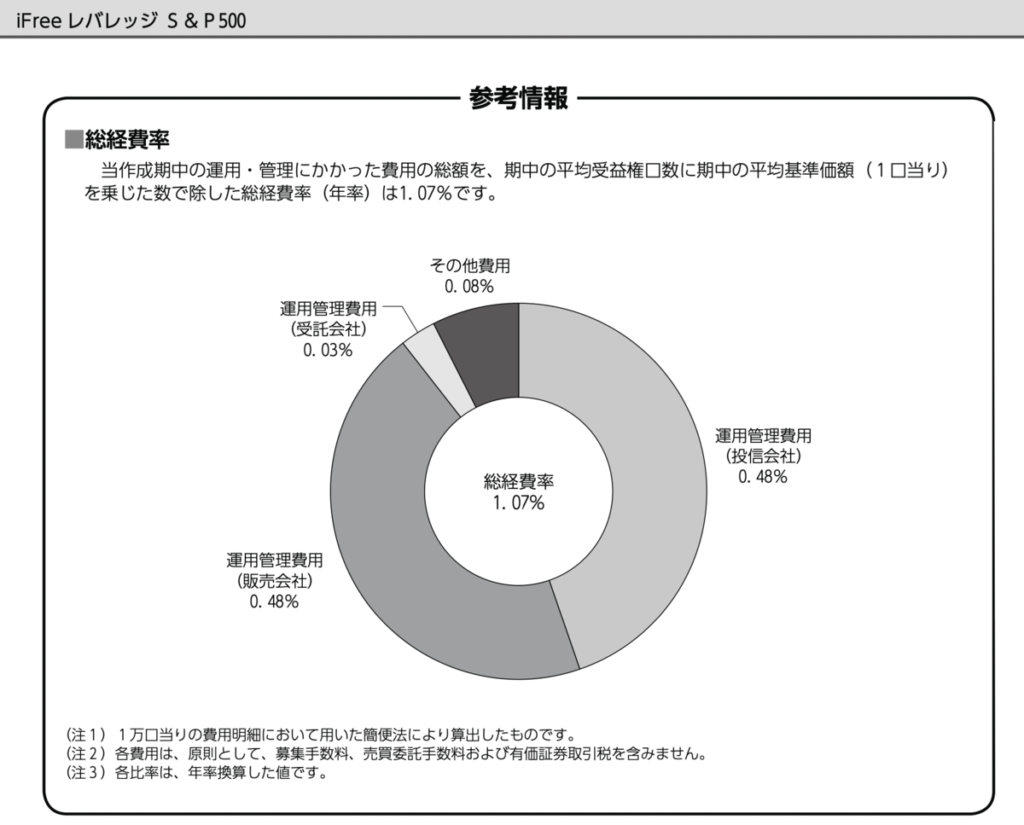

実質コスト

先ほど信託報酬ではNZAMレバレッジの方が安いと書きましたが、それぞれの運用報告書で実質コスト(総経費率)を確認します。

1.06%と1.07%でした。

全く違いはないと言えます。

純資産額

こちらは21億円と177億円でiFreeレバレッジの圧勝です。

純資産額が大きいと保有コスト、繰り上げ償還のリスクが小さくなるので有利です。

結論 iFreeレバレッジがおすすめ

まとめると以下のようになります。

|

|

実質コスト |

純資産額(2021年11月) |

|

・NZAMレバレッジ |

1.06%/年 |

21億円 |

|

・iFreeレバレッジ |

1.07%/年 |

177億円 |

今後純資産額が増えれば、NZAMレバレッジのコストはもう少し安くなる可能性があります。

しかしそうなったとしても差は僅かであり、規模の面からiFreeレバレッジ が優れていると言えます。

もし繰り上げ償還されてしまうと、強制的に売却させられるため、

・売却益の税金が発生する (将来の総リターンが下がる)

・NISAでの運用だと非課税が終わってしまう

というデメリットがあります。

農林中金のファンでない限りは、いま特にNZAMレバレッジを買う理由はないように思います。

レバレッジについて理論的に考察した回はこちら

まとめ

・NZAM レバレッジ 米国株式2倍ブルを紹介

・iFreeレバレッジ S&P500と比較

・値動き、コストは同等。純資産はiFreeが大きい

・S&P500レバレッジならiFreeがおすすめ

レバレッジといえばNASDAQ100のレバナスが人気ですが、長期の資産形成ならばS&P500のレバレッジもおすすめです。

参考になれば。

コメント