目次

3つの債券ETFを紹介

今回は米国債券ETFの中で、 以下の3つの債券ETFを紹介します。

世界最大の債券ETFであるAGG (iShares Core U.S. Aggregate Bond ETF) は、BNDとほぼ全く同じETFなので、BNDはAGGと置き換えて考えてOKです。

また同様にTLT (iShares 20+ Year Treasury Bond ETF)はVGLTとほぼ同じですが、VGLTの方がコストが安いので、今回はこちらを紹介します。

債券に関する過去記事はこちら↓

債券ETFの見るべきポイント

債券ETFでは以下の点に注目して見ていきます。

国債、地方債、社債など

高いほど安定し、低いほど景気 (株価) の影響を受けやすい

償還期間のこと。期間に比例して、金利の影響を受けやすい

(金利が上がると価格が下がる)

前提として、債券ファンドは正しく値付けがされていて、コストが安ければ、どの債券ETFが優れているというものはありません。

それぞれが求める、リスクとリターンに合うものを選べば良いです。

逆に私が重視していないのは、

・純資産額

少なすぎると流動性に不安があるが、日本で買える、米国の代表的なETFではそのような心配はいらない。

純資産が高いから良いファンド、というわけでもない。

・値動き

リスクを視覚的に把握できるのは良いが、上がっているから、あるいは下がっているから買いという判断はすべきでない。

わかりやすいように、最も代表的な債券ファンドのAGGとの比較チャートは載せる予定

などです。

それでは順番に見ていきましょう。

BND

・投資対象:国債、地方債、社債などの総合債券

・格付け:投資適格とされるBBB以上。

AAA、米国債合わせて70.4%

・duration:6.7年

・分配利回り:2.37% (2022/06/10)

・保有コスト:0.03%

上はAGG (米国総合債券ETF、赤線) との比較。下は S&P500 との相関係数

BLV

・投資対象:国債、地方債、社債などの総合債券

・格付け:投資適格とされるBBB以上。

AAA、米国債合わせて45.1%

・duration:15.1年

・分配利回り:3.72% (2022/06/10)

・保有コスト:0.04%

VGLT

・投資対象:米国債

・格付け:米国債 (AAA)

・duration:17.1年

・分配利回り:2.54% (2022/06/10)

・保有コスト:0.04%

3者の比較 2022/06/10 時点

|

ticker |

BND |

BLV |

VGLT |

|

投資対象 |

総合債券 |

総合債券 |

長期米国債 |

|

格付け |

AAA 70 % |

AAA. 45% |

AAA. 100% |

|

duration |

6.7年 |

15.1年 |

17.1年 |

|

利回り |

2.37 % |

3.72% |

2.54% |

|

コスト |

0.03 % |

0.04% |

0.04% |

おすすめのETF

上で書いたように、ファンド間で明らかな優劣はありません。

何を求めるかによってその人に最適なETFは変わります。

私が求めるETFは、株式との相関が低いものです。

(株式と逆の動きをするもの)

株式とともに保有することによって、シャープレシオの向上が期待できるからです。

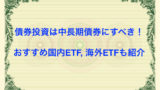

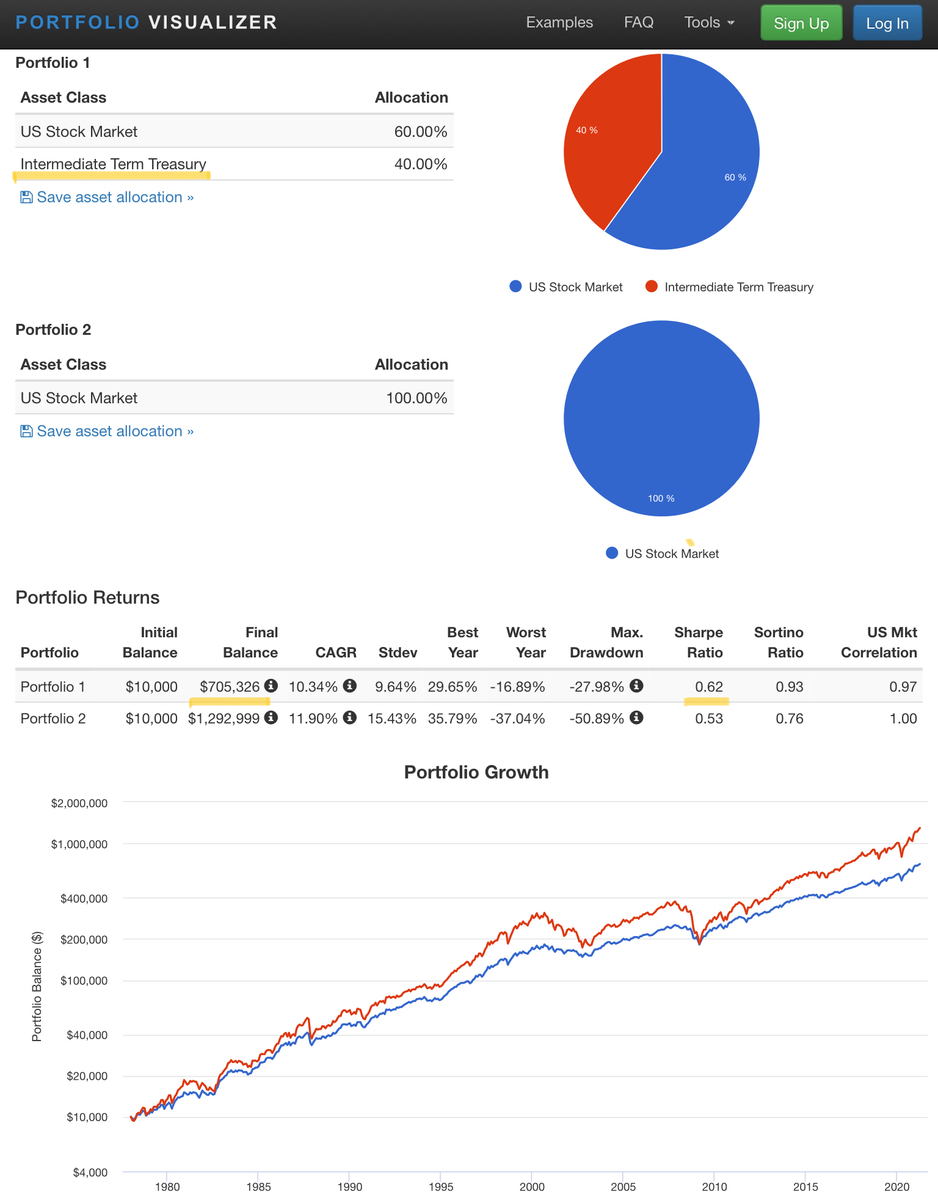

一例として、1978年以降の全米株式:債券 = 6 : 4 のポートフォリオを考えます。

債券部分を中期、長期で変えると結果は以下のようになります。

赤: 株式100%、青: 株60% 中期債券40% portfolio visualizerより引用

赤: 株式100%、青: 株60% 長期債券40% portfolio visualizerより引用

長期債券の方がリターン、シャープレシオともに高くなりました。

また詳細は省きますが、格付けが低くなるほど株式との相関は高くなります。

なので社債、特に高利回り社債は株式との併用には向きません。

こういったもの (低格付け社債や新興国債券など) は、単体で保有して株と同程度のリスクを許容して、またリターンの大半を配当でもらいたいという方に向きます。

以上より、私には 長期米国債 (VGLT) が適したETF となります。

まとめ

・株との併用ならばVGLTがおすすめ

・債券でバランスが取れているのはBND

この記事を書く前までは、BLV (長期総合債券) が自分に合った債券と思っていました。

しかしバックテストでVGLT (米長期国債) を上回ることができませんでした。

参考になれば。

コメント