はじめに 現金比率は15%を目安としている

長期投資において最も大事と言われるアセットアロケーション。

私は現金比率を15%にしようと考えています。

ところが毎月の買い付け金額が少ないこと、このところの株式評価額の減少により、現金比率が22%まで上がっています。

(現金760万円 / 総資産3450万円)

育休の出費増を考えても、現金は残せる

来年第2子の育休を1年取る予定であるため、

・2人分のジュニアNISA 160万円

・育休中の積み立て 夫婦のiDeCoとNISA 134万円

これで400万円近くかかる計算です。現金も2023年中にはしっかり減っていきます。

それでも出産予定日までまだ8回給料が出て、ほぼ同額(380万円)が貯まる計算です。

手取り90万円 – 生活費30万円 – 非課税積み立て11.2万円 = 48万円

48万円 × 8 =384万円

ということは、今余っているお金は当初の予定通り投資に回した方が良いのでは?と考えるに至りました。

投資先候補はレバレッジバランスファンド

株式以外には

ゴールド 8%

仮想通貨 2%

海外REIT 5%

を運用しています。

債券はその比率を決めていませんが、デュアルモメンタムで株式下落時にAGGを保有しているのと、レバレッジバランスファンドを積み立てしています。

今後、現金を15%、債券を25%、合計40%を低リスク資産としようと予定していて、その候補はいつものこれです。

・楽天USA360

債券ファンドそのものよりリスクを大きく取りたいと思っているので、この2つを買って債券ポジションとします。

グロ3は200%、USA360は270%の債券が含まれています。

2つのファンドを50%ずつ買った場合、債券は235%含まれる計算となります。

そうすると25% ÷ 2.35 = 10.6%、すなわち約5%ずつ買えばこの比率になります。

現在の資産だと170万円ずつ。ここまでちまちま買い進めていく予定。

今後の債券予測

現在の米国10年債の利回りは 4.256% (2022/10/21)。

インフレを背景に2021年に入ってから急上昇しており、高水準で推移しています。

1970年代から90年代のように今後も高金利が続くなら債券価格は下がり、今投資すべきではありません。

1960年代からの米国10年債の利回りチャート

逆に今後数年以内にインフレが落ちつく、政策金利が2%台に戻ると考えるならば債券は「買い」です。

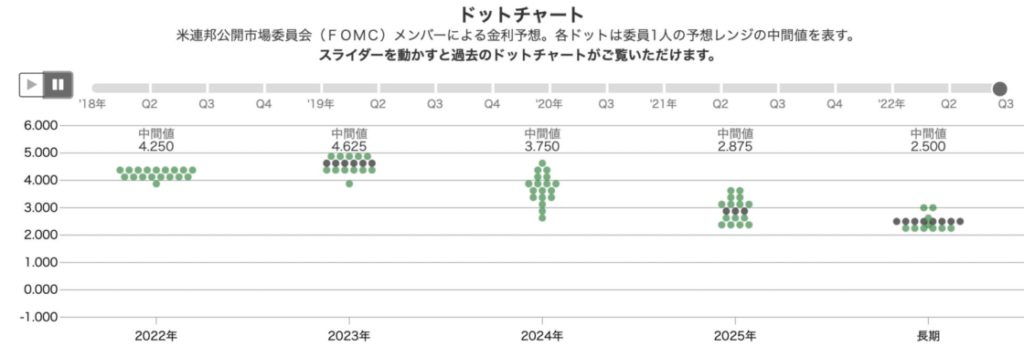

私は読みを入れられるほど深い洞察を持っていないので、ドットチャートのように推移すると見て、買い増ししていこうと思います。

今後の為替予測

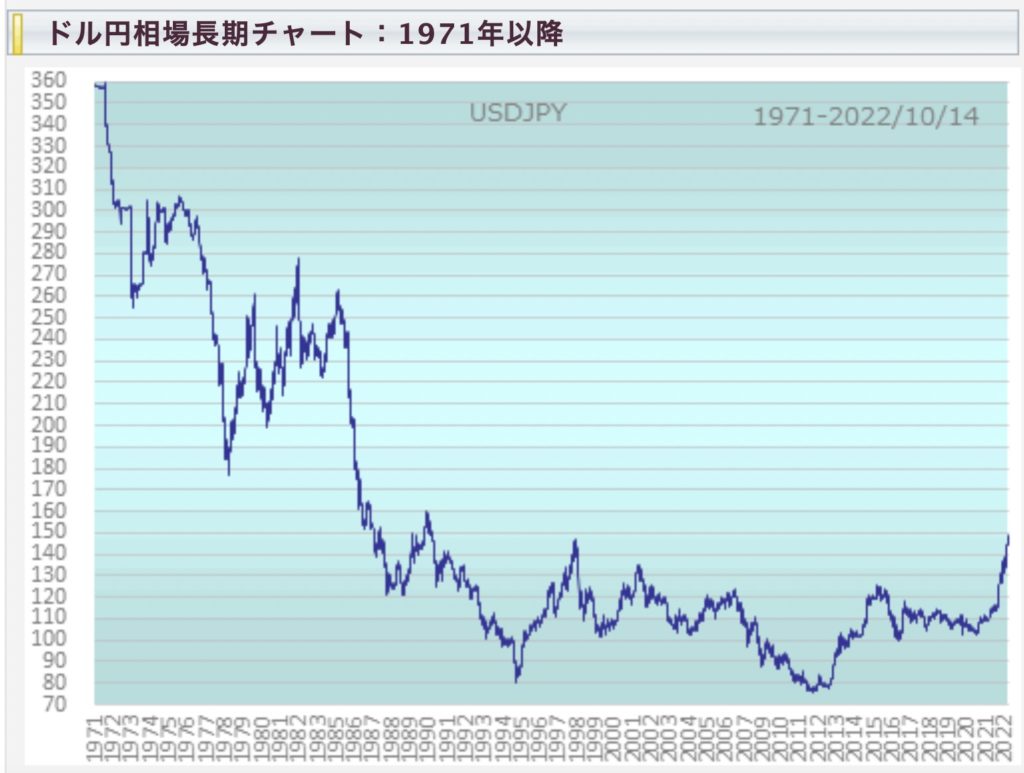

2022/10/20、ついに1ドル150円を突破しました。1990年8月以来32年ぶりの円安水準です。

アメリカのインフレが収まらず、さらに日米の金利差が拡大すれば、もう一段の円安が予想されます。

超長期で見ると、1985年のプラザ合意以来、ドル円は110円くらいを基準に上下しています。

私は今後1年以内に急激な揺り戻しがあるかもと考えています。

今回のように極端な変動でない限り、為替はいつか戻ります。為替ヘッジ付き海外商品やドル売りも良いでしょう。

金利下落か円安のどちらかは取れそう

円安の今は海外資産を買うのは不利ですが、円高になればインフレが落ち着いた可能性が高い→債券の金利低下、価格上昇が期待できます。

逆に金利上昇、債券下落が続けばさらに円安が進むと考えられ、為替差損は発生しません。

円安+債券安か、円高+債券高のどちらかだと思うので、今買っても悪くないかなと思います。

まとめ

・債券比率を増やしたい

・グロ3+USA360がまだまだおすすめ

・今後は円安+債券安か、円高+債券高のどちらかだと思う

・リスクは限定されてきている。追加購入予定

収入が途切れた後は、課税口座を売って非課税口座で買い直すという作業をします。

最も合理的と考えられる行動を取り続けたい😤

コメント