目次

はじめに 結論から

株式、債券のポートフォリオは、その比率に応じてリスクリターンを調整できる、とてもバランスの取れた投資法です。

その債券は、長期米国 (または先進国) 債がおすすめで、AGGなどの総合債券はベストではない!

いきなりですが、これが本記事の結論です。

株式部分については、よく米国株か、全世界株かという議論がありますよね。

私もそれに乗っかってひと記事書き全世界+新興国10%がおすすめと結論づけました。

しかし債券についてはあまり耳にしません。

本来は長期債派、総合債券派、ジャンク債派など、色々あるはずです。

しかも自分の目的に応じて、保有するべき債券の種類は株式よりもはっきりと分かれると思います。

ここでは株式と共に保有する債券として、何が最も適切か、を調べていきます。

・リターンの高さ

・リスクの低さ

・株式との相関の低さ

に焦点を当てて見ていきます。

債券の種類について

まずは債券ETFにはどのようなものがあるか、代表的なものを列挙していきます。

AGG ≒ BND

米国債や社債など含めた総合債券。AAA格が約70%を占める。duration 6.3年(AGG)

世界で最も人気のある債券ETF

VGIT

米国中期債ETF。duration 5.3年

IEFも同様のETFだが、VGITの方がコストが安い。

世界国債ETFが日本にも上場。

2511: 為替ヘッジなし

2512: 為替ヘッジあり

VGLT

米国長期債ETF。duration 17.7年

TLT も同様のETFだが、VGLTの方がコストが安い。

米ドルヘッジありの2621が日本でも上場。最近出来高増えて買いやすくなっている。

LQD

米ドル建て投資適格社債 ETF。国債よりもハイリスクハイリターン。

日本にも2554が上場しているが、出来高が少ないため利用しづらい。

2511, 2512

外国債券・FTSE世界国債インデックス(除く日本)ETF。

2511… 為替ヘッジなし

2512… 為替ヘッジあり

文字通り全世界(ほとんどが先進国)の国債で、期間としては中期債に相当。

上で紹介した、VGITの世界版と考えてOK。

米国ETFより売買手数料が安く(多くのネット証券で0円)、また米ドルへの為替手数料もないため、コスト的に有利

株式との相関で考える

債券は正しく値付けがされていれば、どれが優れているというのはありません。

今回は株式と一緒に保有するものとして、何が適しているかを考えます。

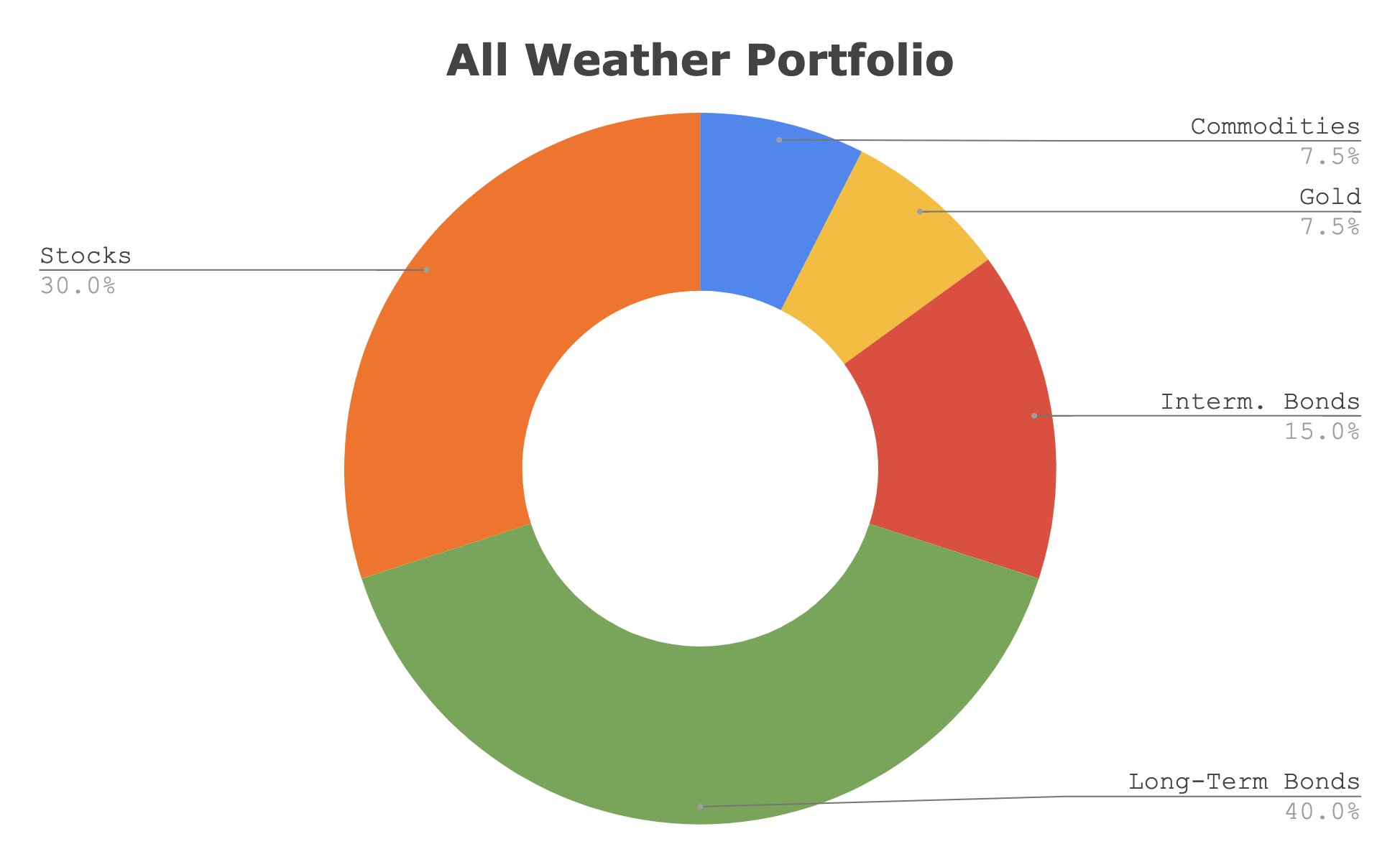

以前ご紹介した、レイダリオのオールウェザーポートフォリオの記事の中で、次のような一節がありました。

We know that treasury bonds are an objectively superior diversifier alongside stocks compared to corporate bonds. This is also why I don’t use the popular total bond market fund BND. It has been noted that this greater degree of uncorrelation between treasury bonds and stocks is conveniently amplified during periods of market turmoil, which researchers referred to as crisis alpha.

国債は社債に比べて株式との分散効果が客観的に優れていることがわかっています。私が人気のあるトータル・ボンド・マーケット・ファンドBNDを使わないのもそのためです。国債と株式との間の無相関性の高さは、市場が混乱しているときに都合よく増幅されることが指摘されており、研究者はこれを「クライシス・アルファ」と呼んでいる。

deepLで翻訳

また同じ記事の中で、国債の長さについては、投資期間に合わせた方が良いと書いてありました。

とはいえ、60歳を過ぎた方でも投資期間は20年以上残っていることを考えると、ほぼ全員が長期債が適していると考えられます。

つまり長期(米)国債が最適だという事になります。

本当でしょうか。

債券種類別 シミュレーション結果

株式 : 債券=4:6 で考える

まず、株式と債券の比率を決めます。

対象は、1972年以降の全米株式と米10年物国債。

結果は以下のようになりました。

|

株式 : 債券 |

リターン |

シャープレシオ |

|

10 : 0 |

10.73 % |

0.44 |

|

9 : 1 |

10.55 % |

0.46 |

|

8 : 2 |

10.32 % |

0.48 |

|

7 : 3 |

10.04 % |

0.50 |

|

6 : 4 |

9.72 % |

0.53 |

|

5 : 5 |

9.36 % |

0.54 |

|

4 : 6 |

8.96 % |

0.55 |

|

3 : 7 |

8.53 % |

0.53 |

|

2 : 8 |

8.05 % |

0.48 |

|

1 : 9 |

7.53 % |

0.41 |

|

0 : 10 |

6.98 % |

0.32 |

今回はシャープレシオが最大となった株式:債券=4:6 の場合で考えます。

債券の種類別 リターン、下落率など一覧

次に債券の種類を変えて、リターンや下落率などを調べました。

Portfolio visualizer から簡単に調べられます。

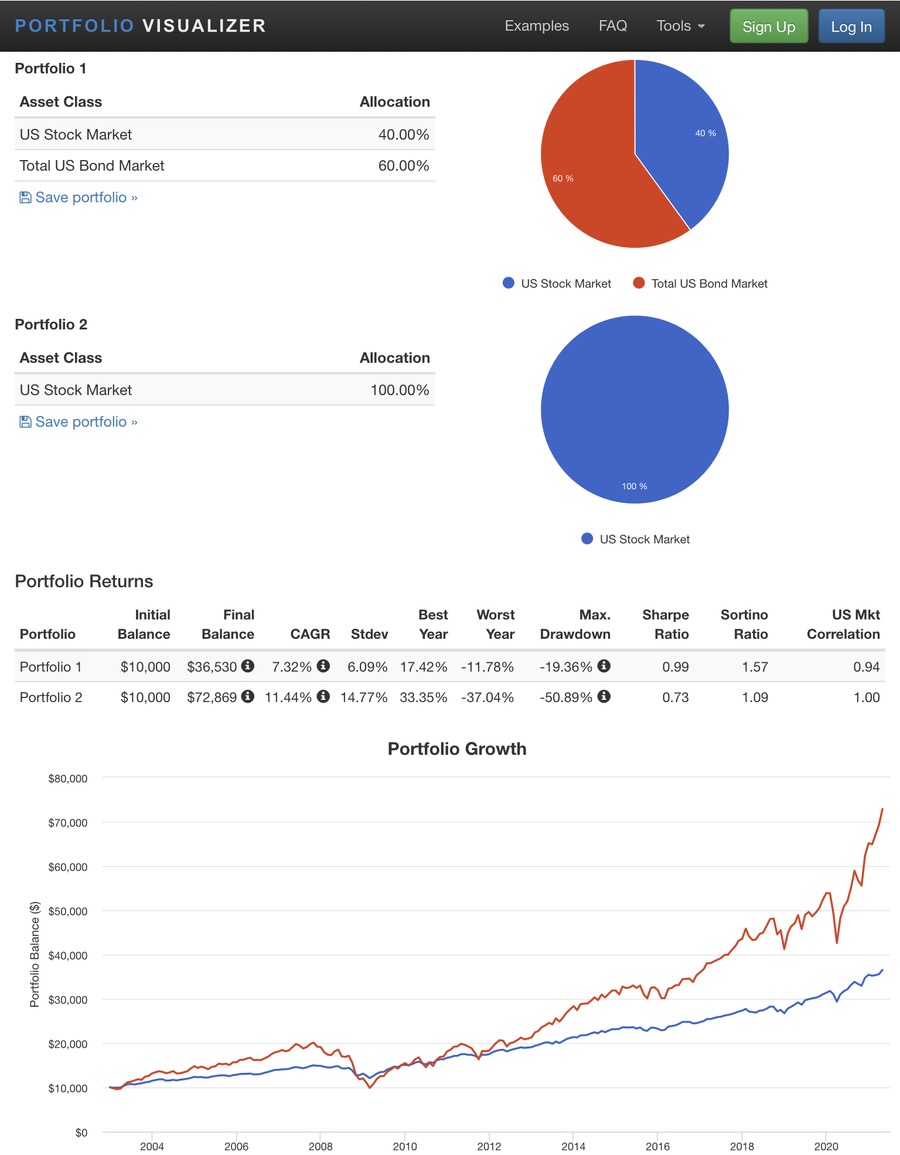

一例:全米株式 40%, 総合債券 60%のシミュレーション結果

以下全て国債、社債は米国債券、米ドル建とする

|

株4:債6 |

年率リターン |

ボラティリティ |

最大下落率 |

シャープレシオ |

|

総合債券 |

7.32% |

6.09% |

19.36% |

0.99 |

|

中期国債 |

7.33% |

5.68% |

15.19% |

1.06 |

|

長期国債 |

8.78% |

7.58% |

14.37% |

0.99 |

|

適格社債 |

8.15% |

8.35% |

24.68% |

0.83 |

|

高利回り社債 |

8.78% |

9.75% |

33.74% |

0.79 |

|

株式100% |

11.44% |

14.77% |

50.89% |

0.73 |

という結果となりました。

一方で総合債券は中期国債と比較して、リターン同じ、ボラティリティ高めと、中長期国債の下位互換となってしまいました。

中期国債、長期国債は一長一短ありますが、リターンに1.45%/年の違いが出ました。

レバレッジをかけないのであれば、長期国債が優れていると感じました。

逆にレバレッジをかけるのであれば、債券部分は中期国債がベストです。

グローバル3倍3分法やUSA360といったレバレッジ型バランスファンドは、いずれも中期国債が買われています。

債券単体でのリターンなど一覧

ちなみに債券単体の場合では以下のようになります。

|

債券のみ |

年率リターン |

ボラティリティ |

最大下落率 |

シャープレシオ |

|

総合債券 |

3.98% |

3.47% |

3.99% |

0.79 |

|

中期国債 |

3.82% |

4.36% |

4.48% |

0.60 |

|

長期国債 |

5.85% |

11.38% |

18.86% |

0.45 |

|

適格社債 |

5.46% |

7.32% |

15.11% |

0.59 |

|

高利回り社債 |

6.80% |

7.82% |

21.29% |

0.72 |

ここでは総合債券が最高のシャープレシオとなりました。

一方長期国債はシャープレシオが最低で、単体での保有は不向きだとわかります。

結論を改めて

総合債券が良いリターン、良い利回り、落ち着いた値動きであるのは事実です。

リベ大でもおすすめされていました。

一方で、株式との相性で言えば、米国中・長期債が良い事が明らかになりました。

特に長期債はリターンも高く、10年以上の投資期間(=寿命)がある方におすすめできます。

例えば投資に回せる額が年間100万円ある方なら、

40万円… つみたてNISAで米国株か全世界株ファンド

60万円… 一般口座でVGLTか2511, 2512, 2621などの債券

という配分がおすすめです。

まとめ

・株式と併用する時におすすめの債券を調べた

・総合債券は、単体ではバランス良いが、株との相性は国債に劣る

・リターンと下落率の低さから、長期米国債がおすすめ

・全米株式40%、長期米国債60%が最高という結論に

誰も調べていない、ネットに載っていないもの、そして当然役に立つ記事を書きたいといつも思っています。

今回はその意味で自信作です(ง •̀ω•́)ง

コメント