目次

はじめに 仮想通貨(暗号資産)の損益計算は株と異なる

株などを売買した場合、証券口座を確認すれば売却損益はすぐにわかるようになっています。

しかし仮想通貨は売買の計算方法が複雑で、仮想通貨を預け入れたり、別の仮想通貨に換えた場合などはより複雑になります。

計算方法によっては、確定申告が必要な場合もありますので、正しく理解して適切な処理をしていきましょう。

またどのような場合に総平均法を選択すべきか、移動平均法にすべきかについても解説します。

株式などとの損益通算はできない

これは有名な話ですが、株式の売却損益や配当などとの損益通算はできません。

また売却益は雑所得となり、給与所得などと合わせて累進課税が適用され、所得財が課税されます。

総平均法と移動平均法

仮想通貨の売却損益、計算方法は2種類あります。

それが総平均法と移動平均法で、納税者がどちらかを選んで申告することができます。

ただし年ごとに計算方法を変えることはできないので、はじめにしっかり計算して検討しましょう。

総平均法:

1年間の買い付けをまとめて計算、売却もまとめて計算。

同一年度の「総平均」の買付単価、売却単価を計算する。

移動平均法:

売買が行われたその都度、平均取得単価を計算する。

総平均法に比べて、より実態に近い。

具体例で計算

文章だけだとわかりづらいので、具体例で考えてみます。

なお国税庁のHPに具体例が載っています。

https://www.nta.go.jp/publication/pamph/pdf/virtual_currency_faq_03.pdf

ここではさらに簡略化して考えてみます。

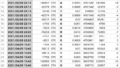

100万円で2BTCを買い

200万円で1BTCを売り

250万円で1BTCを買い

という売買を1年間で行ったとします。

総平均法では2回の買付をそのまま計算します。

(100万円 × 2 + 250万円 × 1) ÷ (2 + 1) = 150万円/BTC

200万円で1BTC売っているので、売却益は(200万円 – 150万円) × 1 = 50万円となります。

移動平均法では売った時点で売却益を計算します。

売却益は100万円ですね。

ここで100万円の1BTCが残っているので、2回目の買付と平均すると、

(100万円 × 1 + 250万円 × 1) ÷ (1 + 1) = 175万円/BTC

175万円が平均取得単価になります。

以上をまとめると売却益、取得単価はそれぞれ以下のようになります。

|

|

総平均法 |

移動平均法 |

|

売却益 |

50万円 |

100万円 |

|

平均取得単価 |

150万円 |

175万円 |

総平均法の方が売却益は少なく、その代わり取得単価は下がりました。

取得単価が低いということは、来年以降の売却益、また税金が高くなることを意味します。

2021年のような仮想通貨が上昇していた年では、同じような傾向の方が多いと思います。

どちらの計算を選ぶべきか

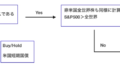

総平均法を選択すべき場合

上で示したように、上昇相場では総平均法の方がその年の売却益が少なくなることが多いです。

今年多くの利益が出た方に関しては、税の先送りのために総平均法を選択するべきだと思います。

また総平均法は計算が簡単です。

難しい計算をしたくない方もこちらがよいかもしれません。

移動平均法を選ぶべき場合

短期売買をしている方では、こちらの方が売却益が少ないという方もいるでしょう。

そのような場合にはこちらがおすすめです。

また今年の所得が少ない方は、所得税率が低いうちに支払ってしまうのも良いでしょう。

総平均法で今年の税金を下げるテクニック

総平均法では後から買付単価を上げることができます。

もし今年の売却益が大きくなってしまっている場合は、買い足して買付単価を上げる (=売却益を減らして今年の税金を安くする) ことができます。

もちろんリスク許容度以上に持ってはいけませんが、テクニックの一つとして知っておいても良いでしょう。

まとめ

・仮想通貨の損益計算について解説

・総平均法、移動平均法がある

・どちらを選ぶかは自由だが、次年度以降変更はできない

・原則税金を先送りできる方法がおすすめ

仮想通貨は自分で計算しないといけないので、まずは両方とも計算をして検討してみましょう!

コメント