はじめに SBIアセットから11本の新ファンドが登場

投資界隈では話題になっていますが、SBIアセットから2023年6月、11本の新ファンドが設定されました。

その中で、SBI-iシェアーズシリーズから新たに6本のファンドが誕生しました。

この中で最も人気が出ると予想される1本について、今回は

愛称:サクっと米国総合債券

を紹介したいと思います。

正式名称も略称も長いので、ここでは「SBI AGG」と呼ぶことにします。

AGGとは

AGGは iShares Core US Aggregate Bond ETF の略称(日本で言う4桁の証券コードのようなもの)で、米国債、高格付社債を中心に広く分散された債券ファンドです。

ほぼ同じ投資対象のBNDと並んで、最も運用総額の大きい債券ファンド(約13兆円)です。

日本では米国総合債券ETFと呼ばれます。

保有コストは年 0.03%で、こちらもBNDと並んで全てのETFの中で最低水準です。

10年チャートは以下の通りで、配当を無視したリターンはマイナスとなっています。

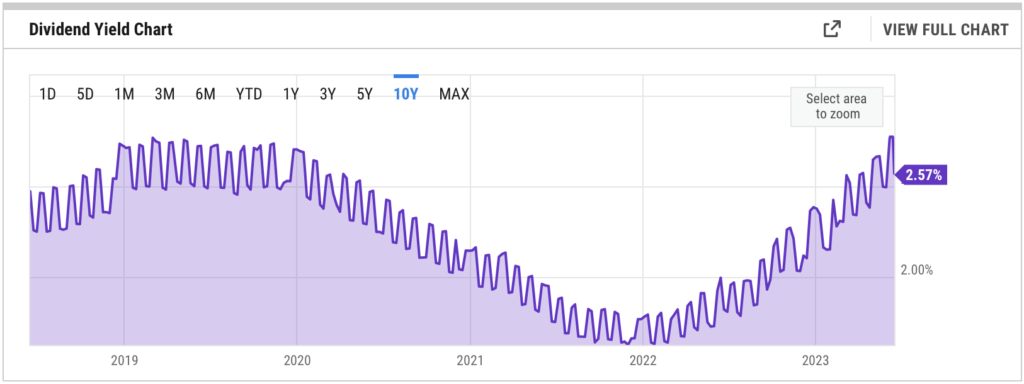

配当利回りの推移は以下の通りで、近年は利回りが上昇傾向(2.57%)にあります。

このチャートが腸管上皮の病理組織に見えてちょっと気持ち悪い笑

SBI AGGの商品説明

日本国内で買える全ての債券商品の中で、私がお勧めするNo.1商品がこのSBI AGGです。

SBI AGGはAGGに投資をするためだけに作られた投資信託です。

この投資信託が独自に債券を購入したり、銘柄を選定することはありません。

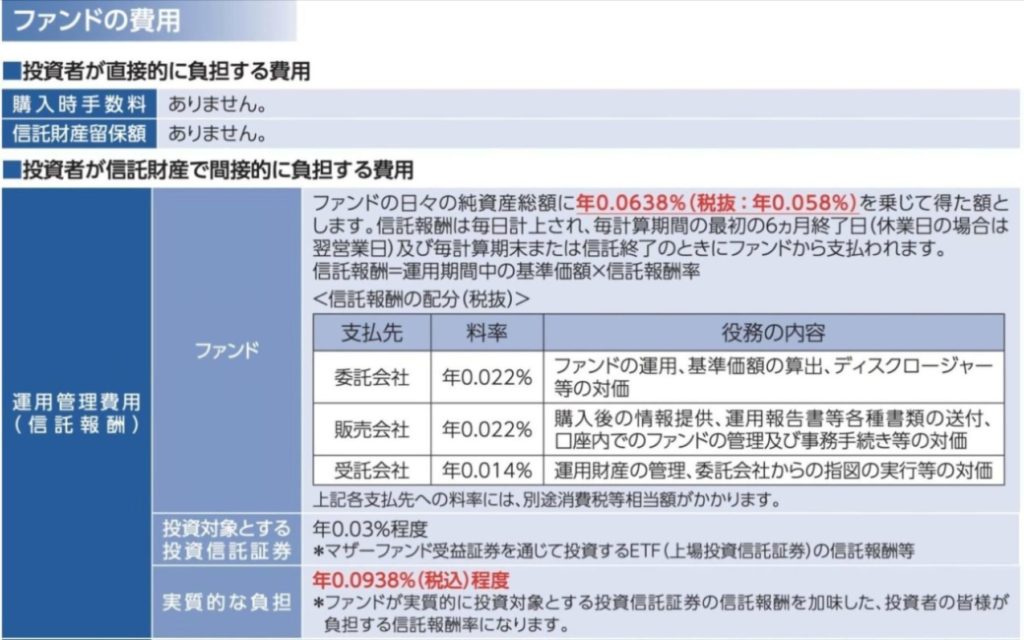

気になる信託報酬は年0.0938%程度(税込) となっており、これはAGGの保有コスト0.03%を含みます。

SBI・i シェアーズ・米国総合債券 インデックス・ファンドの目論見書より引用

もちろんまだ設定されたばかりで決算が出ておらず、いわゆる隠れコストは1年以上待たないとわかりません。

とはいえこの商品はAGGに投資するだけなので、隠れコストは少ない(0.02%くらい?)と考えています。

米国AGGとSBI AGGのコスト比較

売買手数料と信託報酬で比較

私は米国のAGGよりもSBI AGGがコスト的に有利だと思っています。

計算してみましょう。

まず本家AGGについて。

楽天証券やSBI証券では買付手数料が無料になりました。売却は0.495% (最大22ドル) がかかります。

保有コストは 年0.03%。

ドル転するのに通常は片道25銭、住信SBI銀行→SBI証券のルートを使うと片道6銭まで減らせます。

売買手数料:0.495% (最大22ドル)

保有コスト:年0.03%

為替手数料:片道6〜25銭=0.086〜0.357%

(1ドル140円で計算)

例えば10年間保有して売却する場合、

0.03 × 10 (保有コスト)+0.495 (売却) +0.086〜0.357 (為替) =0.881〜1.152%

がかかる計算となります。

続いてSBI AGGの計算をします。

実質コストが不明なので、仮に年0.12%とします。

保有コスト:年0.12%(予想)

10年間保有した場合の総コストは

0.12 × 10 (保有コスト) =1.2%

シンプルにこうなります。

比較すると本家AGGの方がコスト安になりました。

保有期間が長くなればこの差はさらに広がります。

それではなぜSBI AGGをお勧めするのでしょうか。

配当金二重課税を考慮したコスト比較

・配当金を考慮すると逆転する

特に2番目が見落とされがちです。

米国の個別株やETFは米国、日本両方で課税(二重課税)がされてしまいます。

外国税額控除で一部取り返すことはできますが、額は人(所得)によって異なるし、確定申告が結構難しいです。

配当利回りを2.5%、AGGのキャピタルゲインはゼロとした場合、100を投資して10年後に売却した場合は、

SBI AGG:122.10

となり、100の初期投資に対してSBI AGGが0.48%だけ資産が多くなりました。

上で計算した0.048〜0.319%の差を逆転する違いとなっています。

保有期間が長くなればこの差はさらに広がります。

配当の二重課税回避だけでなく、配当金にかかる税の繰延効果もこの差の要因です。

また国内で販売される投資信託の方が

・ドル転、円転

・配当金再投資

・確定申告で二重課税の解消

といった手間が全てないため、その意味でもSBI AGGに軍配が上がります。

債券はまだ安値圏 投資妙味あり

先ほどのチャートにもある通り、債券の回復は鈍くまだまだ安値圏に沈んでいます。

日本円ベースでは円安のため底値というわけではありませんが、特にまだ債券への分散をしていない方にはお勧めできます。

米国債7-10年指数 1486 10年チャート(円建て)

今後円高になれば評価損が生じますが、その時には金利差が縮まる(米国の利下げ=債券価格の上昇)時なので、値動きは打ち消しあう形になると予想されます。

まとめ

・本家米国AGGと比較

・税金、手数料を考慮するとSBI AGGがおすすめ

・債券投資がまだの方はぜひこの機会に

日本人にとって最良の債券ファンドが登場しました。

今後これを上回るファンドが出てくるとすれば、米国債(特に20年超)で同様の低コストのものくらいでしょうか。

万人におすすめできる商品です。

2024/01/05 追記

新NISAが登場し、SBI証券の為替・売買手数料無料化がありましたが、SBI AGGがコスト安という結論は今のところ変わっていません。

以前私はNISA成長投資枠でAGGが買えると思っていたのですが、BNDとともに対象外でした😭

コメント