はじめに 債券は長期投資に必須

みなさん、債券は買っていますか?

さまざまな投資スタイルがあり、全く買っていない方も多いと思いますが、分散投資の観点で債券は非常に重要なアセットクラスです。

これまで当ブログでは債券についていろいろ紹介してきました。

その多くは2021年に書いたものですが、それ以降

・新NISAにより非課税枠での債券投資がより多額に、かつ簡単に

・国内で買える良い債券ファンドが出てきた

という変化が起こってきたので、改めて考察し直したいと思います。

なぜ債券投資が必要なのか

長期投資に債券が必要な理由が2つあります。

・株式との相関が低い

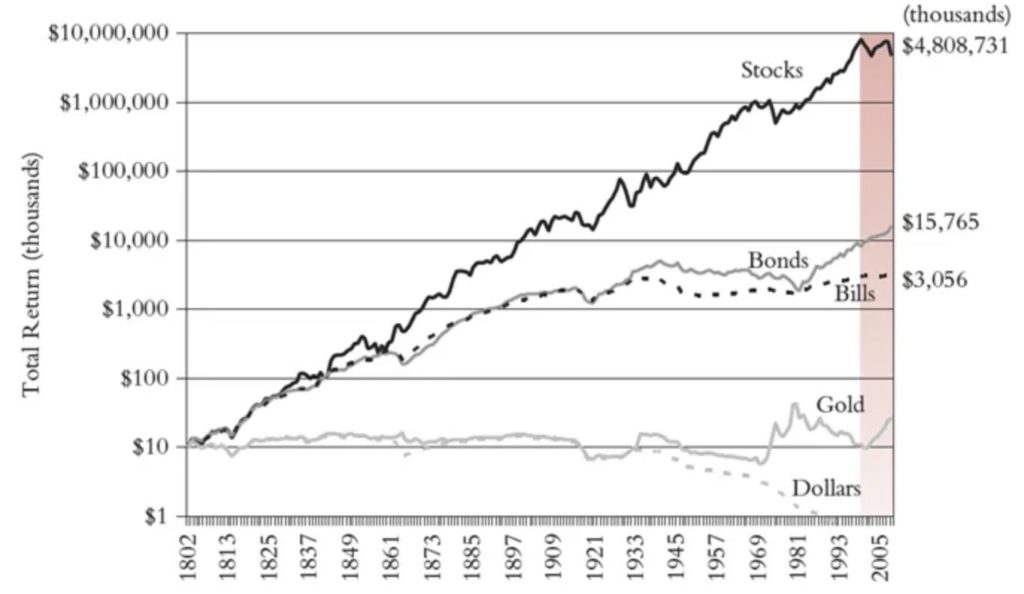

まず1つ目ですが、過去200年以上の米国株、米国長期債、短期債、ドル、ゴールドのリターンがこちらになります。

ウォール街のランダムウォーカーより引用

年平均リターンにすると、米国株(Stocks)が6.43%、米国長期債(Bonds)が3.57%となり、これはインフレ調整後の数字です。

債券3.5%はやや高すぎる気もしますが

ただリターンが優れているのは間違いなく株式の方なので、債券を組み入れる理由を感じない方もいるかもしれません。

そこで2つ目の理由として、株式との相関が低いという利点が出てきます。

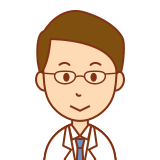

こちらは過去32年ほどの株式(S&P500)と債券(米国総合債券、AGGなど)の相関係数のグラフです。

時期によってばらつきは大きいですが、近年は逆相関のことが多いことが分かります。

これは株式と債券を両方保有することで、値動きがマイルドになることを意味します。

リスクを低減できるということは、その分大きなポジションを張れることを意味するため、リスクとリターンは同じ価値を持ちます。

一方で有名な投資本「ほったらかし投資術」では全世界株と日本円(個人向け国債)をお勧めしています。

リターンに大差は出ないこと、運用が簡潔になるという利点はありますが、やはり私は海外債券を推します。

通貨分散ができることと、日本から低コストで債券投資ができる環境が整ってきているからです。

債券の適切な割合は

資産に対してどれだけ債券を買えば良いのか。これはプロフェッショナルの間でも大きな意見の違いがあります。

例えば伝統的なポートフォリオとしてよく利用されているのは、株式60%、債券40%の比率です。

またシャープレシオ(=リスクリターン比)が最も良いのは株式30〜40%ほどと言われています。

私の調査では株式40%が最もシャープレシオが高くなりました。

グローバル3倍3分法、USA360といったレバレッジファンドは、債券の割合が67〜75%と高く、これは最も効率の良い(=シャープレシオの高い)割合を維持したまま、レバレッジをかけてリターンを高めるという戦略のファンドとなっています。

バートンマルキール、チャールズエリス両氏は年齢によって保有する株式の割合を変えるべきと言っています。

もちろんあとは個人の好みによるところが大きいので、株式60%、債券40%をベースに「枕を高くして寝られる」割合を探していくのが良いでしょう。

ターゲットファンドのように、年齢=債券割合とするのも良い考えだと思います。

米国債か、先進国債か、総合債券か

人気は総合債券

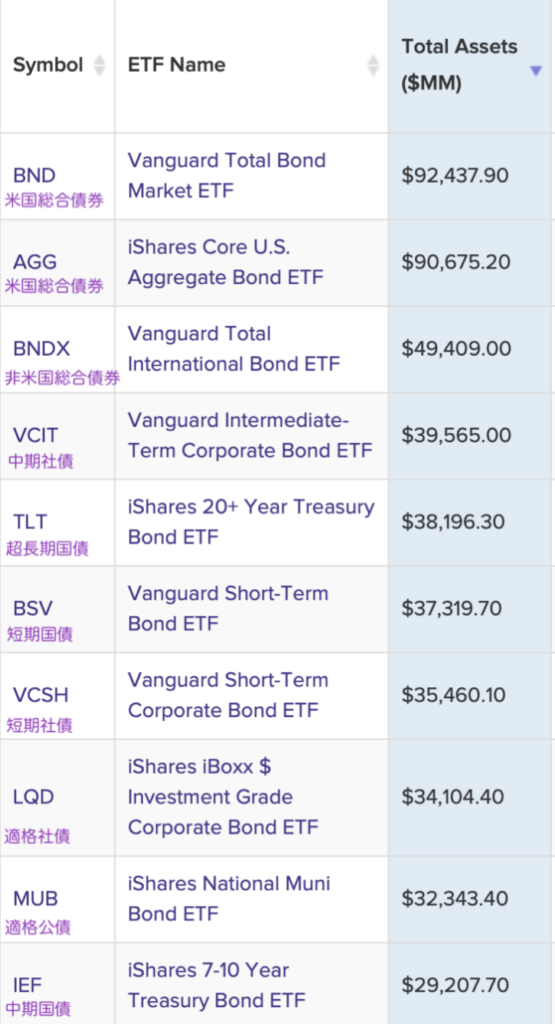

まず本家アメリカの債券ETFの純資産ランキングを見てみます。

2023/6 時点の純資産総額ランキング

こう見ると1位から3位までが全て総合債券で占められています。

社債を含めた幅広い債券が好まれていることが分かります。

社債の方が国債に比べて高リスク高リターン、高配当であるため、リターンや配当を求めて買いが集まっているのでしょうか。

株式との相性は国債が勝る

実際の人気は総合債券が抜き出ていますが、株式との相性は国債に分があります。

ここでいう相性とは相関の低さを指す

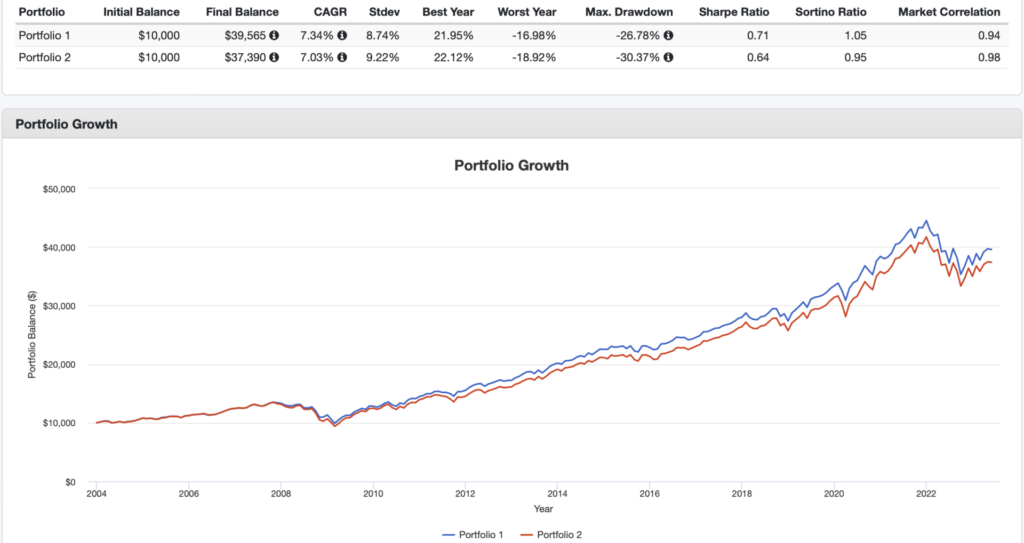

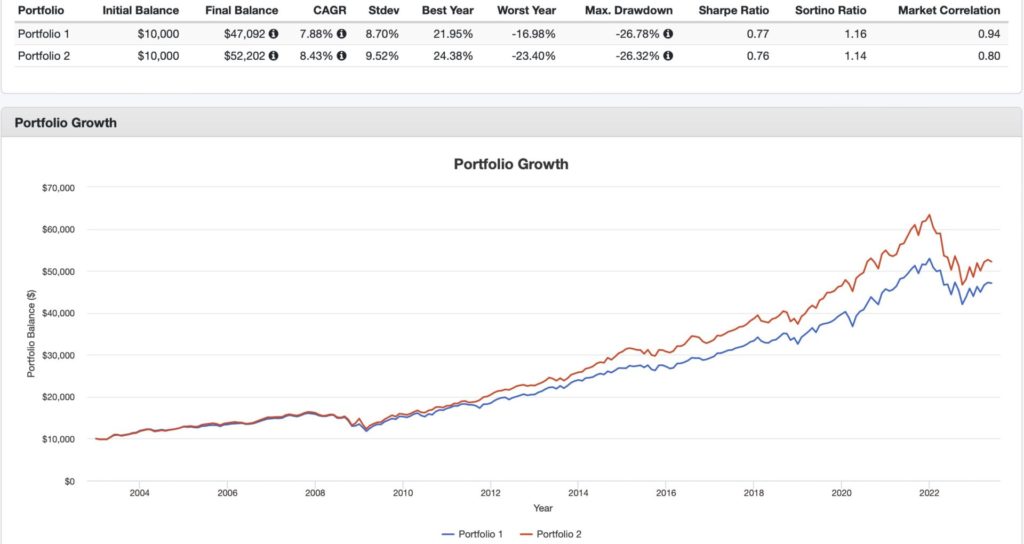

株式60%、債券40%のポートフォリオをシミュレーションします。

株式はS&P500 ETF (SPY)とし、債券の部分を

Portfolio 2(赤):総合債券 (AGG)

で比較します。

IEFは7-10年国債で、この長さを長期債と呼ぶこともありますが、ここでは原語 (intermediate) に倣って、中期と表記します。

Portfolio Visualizerで作成

こう見ると、米国債の方が年率リターン(CAGR)、リスク(Stdev)ともに優れており、その結果Sharpe Ratioも上回っています。

株式と併用して運用する方は(ほとんどだと思いますが)、総合債券より国債が良い投資対象であると言えます。

ちなみに株式投資をしないのであればジャンク債が有力な選択肢となり得ます。(あまりいないと思いますが)

通貨分散なら先進国債

ここまでは米国の債券について見てきましたが、当然ながら債券は世界中にあります。

理論上米国株式よりも全世界株式の方がリスクが抑えられるように、債券も分散した方が良いという考えが成り立ちます。

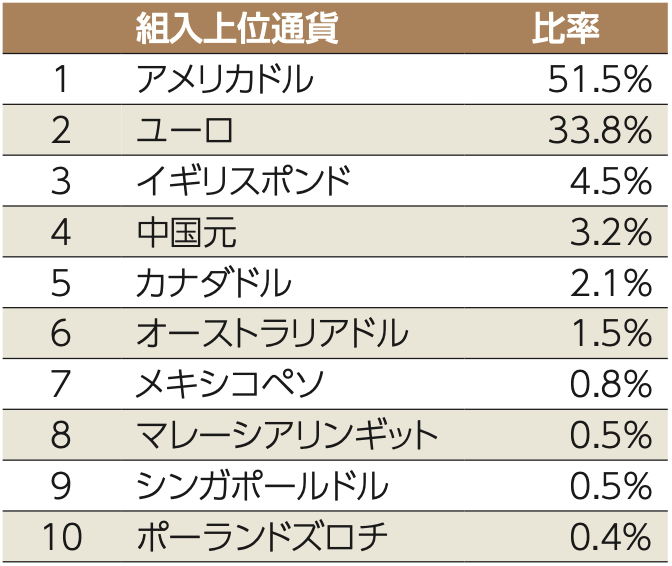

一例としてeMAXIS Slim先進国債券の通貨別割合をお示しします。

約半分が米ドルで、残り半分が新興国を含めた外国通貨建てになっています。

より広く分散したい方には米国債よりもこちらがおすすめです。

短期債か、長期債か

債券は投資対象の格付けによってリスクが変わることはもちろんですが、満期までの期間も値動きに大きく関係します。

満期までの期間が長いほど値動きは大きくなります。

(金利が上がればより大きく価格が下がる)

ここで先ほどと同じように、株式60%、債券40%で比較します。

債券の部分を

Portfolio 2(赤):長期 (20年以上) 米国債 (TLT)

とするとどうなるでしょうか。

結果は長期債券の方がリスク、リターンともに上昇し、Sharpe Ratioはほぼ同じという結果になりました。

明確な優劣は見られないので、リスク指向に応じて選択すると良いでしょう。

債券割合は年齢%、国債、中期がおすすめ

以上を踏まえ、私のおすすめとしては、

・総合債券よりも国債がおすすめ

・期間は中期債で

となります。

あとはみなさんのリスク許容度によって比率を変えるのが良いでしょうか。

また執筆時点(2023年6月)では債券価格は低値で推移しているため、よりリスクをとって長期債という手も十分考えられます。

米国債と先進国債の比較については、良いデータが見つかりませんでした。

より分散されている方が良い気もしますが、格付けの低い国が含まれていると株式との相関が高くなってしまうので、一長一短と言えます。

これに関してはどちらでも良いかと思います。

実際のおすすめファンドは次回

さてここまでは総論的にお話をしてきました。

ただ実際に買うとなると、理論通りにはいかないことがあります。

日本には低コストで豊富な選択肢がアメリカほど多くありません。

それでも近年良いファンドが次々に登場しています。

次回はそれを踏まえて、おすすめファンドを紹介しようと思います。

まとめ

・株式と併用することでリスクリターン比を向上できる

・米国債>総合債券

・通貨分散したいなら先進国債券>米国債

・リスクリターン比的には中期債=長期債

・債券の割合は年齢%を目安にリスク許容度に応じて

・実際のおすすめファンドは次回に

私が本格的に分散投資を始めてからまだ2年半しか経っていませんが、その間にもファンドの質・量ともに大きく改善しました。

自分が本当に行いたい方法の投資をする、その環境がほぼ叶いつつあると言えるでしょう。本当に良い時代になりました。

コメント