前回までのあらすじ

・そもそもレバレッジ投資はほとんどの人にとって不要

・若い人、子供や孫のための投資、持ち家でローンが少ない人は買っても良い

・40代まではレバレッジバランスファンドを買って債券保有をするのもおすすめ

・少額だけ、リタイアが近い、セクターを限定する状況でのレバレッジはダメ

・レバレッジは最大でも2倍まで

おすすめのレバレッジファンド

グローバル3倍3分法ファンド

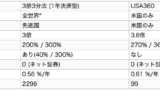

レバレッジファンドの中では歴史が古く、2018年10月に運用開始、約4年の実績があります。

1年決算型の純資産額は2022年9月時点で1500億円以上あり、国内最大級のレバレッジファンドです。

先物を使いつつ、リスク資産100% (株式60%、REIT 40%)、債券 200%の比率で運用します。

REITが高すぎる、日本株や新興国株の比率が高すぎるなどの問題はありますが、債券も株も世界に分散してくれています。

このような商品は少ないため、非常にありがたいです。

コストも総経費率 (実質コスト) で 0.59%/年 (2021年決算) とレバファンドの中では安く、こちらも評価できます。

隔月分配型もありますが、こちらは絶対買わないようにしてください。高コストです!

楽天USA360

全米株式VTIWO中心に米国株90%、米国債5年物135%、10年物135%、米国債合計で270%を運用するファンドです。

債券にレバレッジをかける点ではグローバル3倍と同じですが、こちらは米国株、米国債のみというシンプルな運用になっています。

こちらも総経費率 (実質コスト) で 0.61%/年 (2021年決算) と安く運用できます。

2022年はFRB利上げの影響で債券価格が暴落し、パフォーマンスは悪いですが、株+債券の伝統的運用方法は今後も最適解の一つであり続けると思います。

リーマンショックも乗り越えているので大丈夫だとは思いますが、債券に大きなレバをかけているので、突然の暴落時には正しく運用がされない可能性があります。

この点は頭の片隅に入れておくと良いでしょう。

Tracers グローバル2倍株

全世界株に近い比率を目指し、世界中のETFや株式先物を使い、純資産額の2倍になるようにポジションを取ります。

2021年12月に設定され、2022年8月に名称変更、信託報酬の引き下げが行われました。

売買手数料はなく、名目上の信託報酬は 0.1991%とレバレッジファンドとしては最安です。

まだ運用が1年に満たないため、実質コストはまだ不明です。

株式にレバレッジがかかっていて、なおかつ良心的なコストで投資できる商品は知る限りこれだけで、非常に良い商品です。

問題点は純資産が少ないことと、償還期限が決められていることです。

純資産額は2022年9月時点で 5.5億円、運用は2031年までとなっています。

お金が集まってくれば無期限の運用に変わると思いますが、このまま人気が出ないと逆に早期償還となってしまうかもしれません。

レバレッジ S&P 500

S&P500 の2倍の値動きを目指すファンドです。

これまでのレバレッジと違い、日々の値動きが2倍になるように運用されます。

(後述するレバナスも同様)

そのため時間が経つほど、元の指数からは乖離が大きくなる傾向にあります。

以前書いた通り、セクターを集中するとリスクが高くなり、レバレッジはその性質上、リスクが高くなるとリターンが下がってしまいます。

上のグローバル2倍株が出るまでは、広く分散された株式レバレッジの中で、このレバSPが唯一の商品でした。

そのため私は株式レバレッジ商品としては、このレバSPを買っています。

日本には以下2本の投資信託があります。(いずれも為替ヘッジあり)

NZAMレバレッジ 米国株式2倍ブル

総経費率について、直近決算では iFreeが1.10%、NZAMが1.06%とわずかにNZAMが下回っています。

しかし純資産が iFree 172億円、NZAM 14億円と大きな違いがあります。(2022年9月時点)

運用規模の違いから、私は iFreeの方をおすすめします。

レバレッジNASDAQ100(特にauレバナス)

こちらはNASDAQ100の日々の値動きが2倍になるように設計されたファンドです。

レバレッジといえばレバナスと言っても過言ではないほど、この1〜2年人気が高い商品です。

そのため続々と新商品が発売されており、現在は以下3本の投資信託があります。いずれも為替ヘッジあり

楽天レバナス

auレバナス

米国ハイテク株に限定した指数のレバレッジなので、私はあまりおすすめしていません。

しかしこの人気と競争のため、コストが安くなっています。

iFreeレバナスの信託報酬は0.99%/年 (総経費率 1.15%/年) なのに対して、楽天レバナスは 0.77%/年、auレバナスは0.4334%/年です。

(楽天、auともに決算がまだのため、総経費率は不明)

これだけコストに差があれば、レバSPではなくauレバナスを選ぶのもアリだと思います。

ただし隠れコストが不明なので、コストはそこまで安くならないかもしれません。

まとめ

・若い人、住宅ローンが少ない人は考慮しても良い

・債券にレバレッジをかけるのは有力な選択肢

・セクターや地域を限定したレバレッジは良くない

・株式レバレッジは2倍まで

・おすすめレバレッジファンドを紹介

コメント